カテゴリ

月別 アーカイブ

- 2020年7月 (1)

- 2020年5月 (2)

- 2020年4月 (1)

- 2020年2月 (1)

- 2020年1月 (2)

- 2019年12月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年7月 (2)

- 2019年6月 (4)

- 2019年5月 (2)

- 2019年4月 (3)

- 2019年2月 (1)

- 2019年1月 (3)

- 2018年12月 (6)

- 2018年11月 (9)

- 2018年10月 (10)

- 2018年9月 (10)

- 2018年8月 (9)

- 2018年7月 (7)

- 2018年6月 (6)

- 2018年5月 (5)

- 2018年4月 (9)

- 2018年2月 (1)

- 2018年1月 (3)

- 2017年11月 (1)

- 2017年10月 (2)

- 2017年9月 (2)

- 2017年8月 (1)

最近のエントリー

HOME > ブログ > 税の豆知識 > 確定申告、忘れたままは非常にヤバい!?|そのまま放置しておくと発生する3つの問題

ブログ

< 合同会社から株式会社へ変更登記するための手続きと変更の際の3つの注意点 | 一覧へ戻る | 個人事業主から1人社長の会社に法人成りすることで可能になる7つの節税 >

確定申告、忘れたままは非常にヤバい!?|そのまま放置しておくと発生する3つの問題

個人事業主やフリ-ランスの方にとって、一番面倒のこととは一体なんでしょうか?

仕事によって様々な意見があるかと思いますが、全ての業種の方に共通する面倒なことといえば確定申告でしょう。

「確定申告って具体的になにやればいいの?」

「開業届を出した時に、税務署に勧められて青色申告の申請書も出したんだけど、青色申告って何?」

など、個人事業1年目は誰もが通る道だと思います。

この時に、税務署に聞いたり自分で調べたりで、見よう見まねでも確定申告をしていれば問題ありません。

しかし、面倒だからとやらないで放置していたり、うっかり申告するのを忘れていたりすると大変です。

ということで、今回のブログでは、確定申告を忘れたまま放置しておくと起こる問題についてお話していこうと思います。

確定申告とは

確定申告とは、1年間の所得金額から税金の額を計算し、国(税務署)に申告して納税する一連の作業のことをいいます。

原則的に、所得のある人が自分で税額を計算し、自分から納税することが義務付けられています。

会社員の場合は、会社の年末調整があったので確定申告の必要はありませんでしたが、個人事業主やフリ-ランスになった場合、自分の事業にかかる税金は自分で納めなくてはいけません。

確定申告っていつやるの?

それでは、確定申告はいつやればいいのでしょうか?

会社であれば、決算期を自由に決めることができますが、個人事業主などの確定申告は時期が決められています。

1月1日~12月31日までの取引で発生した利益(損失)を、翌年の2月16日~3月15日(土日の場合は翌月曜)の期間内に税務署に申告します。

確定申告って誰がやるの?

個人事業主やフリ-ランスの方はもちろん、会社員として給与を貰っている方でも確定申告が必要な場合があります。

以下のいずれかに当てはまる場合は確定申告が必要になります。

参考:国税庁ホ-ムペ-ジ

① 給与の収入金額が2,000万円を超える

会社員の方は、基本的に会社が年末調整を行っているので、確定申告の必要はありません。

しかし、年間の給与収入が2,000万円を超える場合、会社で年末調整を行うことができなくなるので、確定申告が必要です。

② 会社からの給与の他に20万円を超える所得がある

会社の給料の他に、不動産などで20万円を超える収入がある場合は、確定申告が必要になります。

注意して頂きたいのが、年間20万円を超える収入ということです。

アフィリエイトやメルカリなど、いわゆる副業で得たお金が20万円を超えた場合でも確定申告が必要になります。

③ 二か所以上から合計20万円を超える給与を貰っている

年末調整を行っている会社の他に、アルバイトなどで給与を貰っていて、かつ、それらの合計金額が20万円を超える場合は、確定申告が必要になります。

アルバイトを掛け持ちしているフリ-タ-の方などがこれに当てはまります。

④ 年金も確定申告が必要

公的年金等も基本的には所得として扱われます。(雑所得)

年間の公的年金等の収入金額から、所得控除額を差し引いて残額がある場合、確定申告が必要になります。

ただし、公的年金等の収入金額が400万円以下であり、その他の所得金額も20万円以下である場合は、確定申告の必要はありません。

⑤ 外国企業から退職金を貰った

外国企業から受け取った退職金など、源泉徴収されないものがある場合は、確定申告の必要があります。

⑥ ①~⑤以外で所得がある

個人事業主やフリ-ランスなどのように、所得金額から控除額を差し引いて残額がある場合、確定申告が必要になります。

確定申告を忘れていて期限通りに行えなかった場合、以下の問題が発生します。

無申告加算税

1つ目がこの無申告加算税です。

無申告加算税とは、期限後申告を行ったり、税務調査などによって支払うように命じられた場合に発生する税金です。

簡単に言ってしまえば、期限守ってないんだから罰として税金払ってね、ということです。

この無申告加算税は、原則として、納付すべき税額に対して、50万円までは15%、50万円を超える部分については20%の割合を乗じて計算した金額となります。

確定申告していなかった税額が100万円の場合、50万円×15%+50万円×20%=75,000円+10万円=175,000円となります。

決して小さい金額ではありませんね。。

ただし、税務署から言われる前に、自分から期限後申告を行った場合は5%の割合を乗じて計算した金額に軽減されます。

忘れても必ず自己申告しましょう。

延滞税

2つ目が延滞税です。

上記の無申告加算税以外にも税金を支払わなければいけません。

延滞税とは、法定納付期限の翌日から納付を行った日までに課せられる、利息に相当する税金です。

レンタルビデオの延滞金と同じようなものです。

延滞税の税率は、期限後2ヶ月以内の5月16日までは年2.6%、期限後2ヶ月を超えた場合は年8.9%となります。(平成30年度)

こちらも言わずもがなですが、延滞期間が増えれば増えるほど税額は増えていきます。

1日でも早く自己申告するように心がけましょう。

延滞税の計算フォ-ムはコチラをご参考ください。

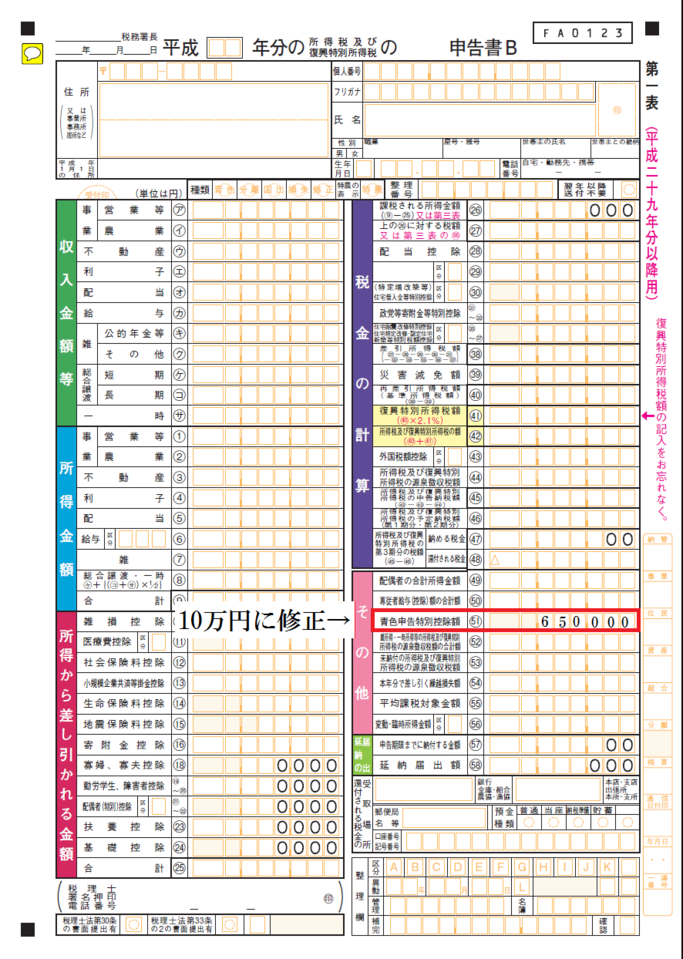

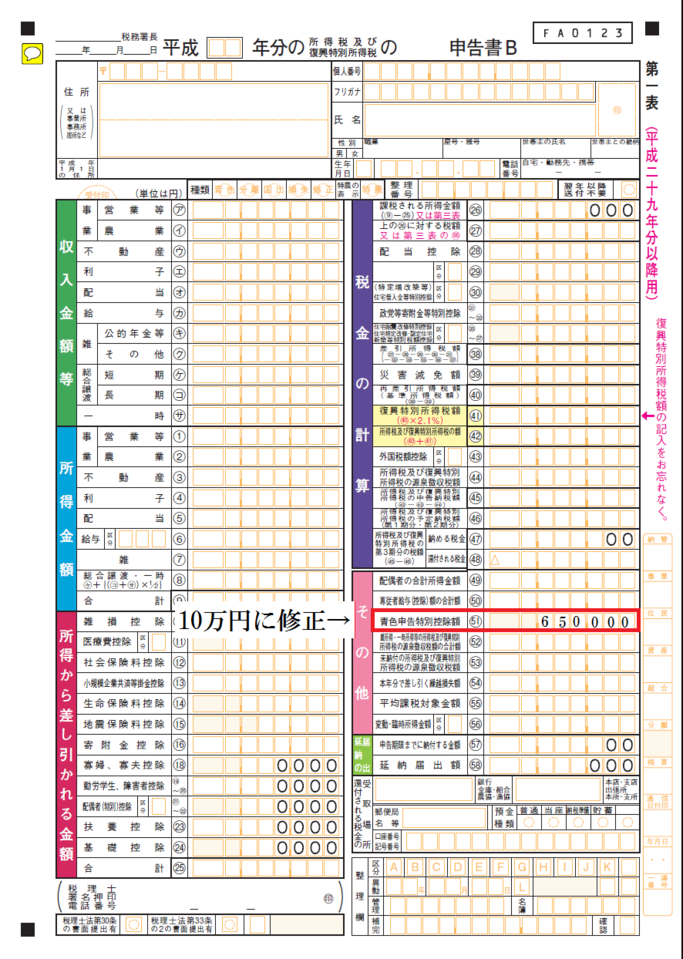

青色申告特別控除が65万円→10万円に

3つ目の問題が、青色申告特別控除の金額が10万円になってしまうということです。

青色申告の特典の1つに、複式簿記によって貸借対照表と損益計算書を作成すれば、65万円の所得控除を受けることができる(平成30年現在)というものがあります。

この65万円の控除を受けるための条件に、「法定申告期限内に提出を行っていること」、というものがあるため、忘れていて期限を過ぎた場合には10万円の控除しか受けれなくなってしまいます。

これは、単純に55万円分の税金が増えることと一緒です。

所得金額600万円の場合、11万円もの税金が加算されることになります。

さらに、2年連続で期限を守らなかった場合、青色申告自体が取消しになってしまうので注意しましょう。

続いては、実際に忘れてしまったらどうすればいいか、ということについてお話します。

気付いたらすぐに!自分から!

まず、なによりも忘れていたことに気付いたらすぐに税務署に行きましょう。

上記でお話した通りですが、黙っていてばれるのが一番ヤバいです。

自分から期限後申告を行った場合に比べ、ペナルティで支払う金額が膨れ上がります。

それこそ、事業の存亡に関わるほどの損害となってしまうことも充分に考えられます。

1日遅れるごとに延滞税も増えていくので、なるべく早く行いましょう。

うっかり忘れた人は青色申告特別控除額に注意

帳簿書類や確定申告書などしっかり作ってて、うっかり出し忘れてしまったという人は、控除額の金額を直すことに注意しましょう。

恐らく、作成していた確定申告書や青色申告決算書は、青色申告特別控除を65万円で計算しているはずです。

ですが、期限後申告になった場合、控除額は65万円から10万円に減額されてしまうので、10万円に直して改めて作り直さなければいけません。

直さずに税務署に提出してしまった場合、後々修正申告が必要になってしまうので注意しましょう。

直さずに税務署に提出してしまった場合、後々修正申告が必要になってしまうので注意しましょう。

そもそも何もしていなかったら。。

いないとは思いたいですが、4月や5月になって初めて確定申告の存在を知ったという場合、帳簿も領収書も何も無いという場合はどうでしょうか?

このような場合でも対処法は同じです。

一刻も早く税務署に相談しましょう。

なお、帳簿や領収書などが手元に無い場合、税務署のさじ加減で所得金額と税額が計算されます。

上記のペナルティに加え、所得税自体も自分で確定申告するより高額になることを覚悟しましょう。

また、手元に何も残っていない、かつ、税務調査で見つかるまで黙っていた場合、さらに恐ろしい罰則を受ける可能性もあります。

それが、重加算税という罰則です。

重加算税とは、悪質な所得隠しなどに対する税金であり、その税額は納税額の40%と非常に高額となっています。

仮にすぐに税額分のお金を用意できないとしても、黙っているのではなく自分から税務署に出向くようにしましょう。

正直、考えるのも嫌な確定申告ですが、嫌だからといってやらないわけにはいきません。

まだ9月なので確定申告までは半年ほどありますが、準備が早いに越したことはありません。

ご自身で確定申告される方は、しっかりと期限内に行えるように心がけましょう。

仕事によって様々な意見があるかと思いますが、全ての業種の方に共通する面倒なことといえば確定申告でしょう。

「確定申告って具体的になにやればいいの?」

「開業届を出した時に、税務署に勧められて青色申告の申請書も出したんだけど、青色申告って何?」

など、個人事業1年目は誰もが通る道だと思います。

この時に、税務署に聞いたり自分で調べたりで、見よう見まねでも確定申告をしていれば問題ありません。

しかし、面倒だからとやらないで放置していたり、うっかり申告するのを忘れていたりすると大変です。

ということで、今回のブログでは、確定申告を忘れたまま放置しておくと起こる問題についてお話していこうと思います。

- 確定申告ってなに?

確定申告とは

確定申告とは、1年間の所得金額から税金の額を計算し、国(税務署)に申告して納税する一連の作業のことをいいます。

原則的に、所得のある人が自分で税額を計算し、自分から納税することが義務付けられています。

会社員の場合は、会社の年末調整があったので確定申告の必要はありませんでしたが、個人事業主やフリ-ランスになった場合、自分の事業にかかる税金は自分で納めなくてはいけません。

確定申告っていつやるの?

それでは、確定申告はいつやればいいのでしょうか?

会社であれば、決算期を自由に決めることができますが、個人事業主などの確定申告は時期が決められています。

1月1日~12月31日までの取引で発生した利益(損失)を、翌年の2月16日~3月15日(土日の場合は翌月曜)の期間内に税務署に申告します。

確定申告って誰がやるの?

個人事業主やフリ-ランスの方はもちろん、会社員として給与を貰っている方でも確定申告が必要な場合があります。

以下のいずれかに当てはまる場合は確定申告が必要になります。

参考:国税庁ホ-ムペ-ジ

① 給与の収入金額が2,000万円を超える

会社員の方は、基本的に会社が年末調整を行っているので、確定申告の必要はありません。

しかし、年間の給与収入が2,000万円を超える場合、会社で年末調整を行うことができなくなるので、確定申告が必要です。

② 会社からの給与の他に20万円を超える所得がある

会社の給料の他に、不動産などで20万円を超える収入がある場合は、確定申告が必要になります。

注意して頂きたいのが、年間20万円を超える収入ということです。

アフィリエイトやメルカリなど、いわゆる副業で得たお金が20万円を超えた場合でも確定申告が必要になります。

③ 二か所以上から合計20万円を超える給与を貰っている

年末調整を行っている会社の他に、アルバイトなどで給与を貰っていて、かつ、それらの合計金額が20万円を超える場合は、確定申告が必要になります。

アルバイトを掛け持ちしているフリ-タ-の方などがこれに当てはまります。

④ 年金も確定申告が必要

公的年金等も基本的には所得として扱われます。(雑所得)

年間の公的年金等の収入金額から、所得控除額を差し引いて残額がある場合、確定申告が必要になります。

ただし、公的年金等の収入金額が400万円以下であり、その他の所得金額も20万円以下である場合は、確定申告の必要はありません。

⑤ 外国企業から退職金を貰った

外国企業から受け取った退職金など、源泉徴収されないものがある場合は、確定申告の必要があります。

⑥ ①~⑤以外で所得がある

個人事業主やフリ-ランスなどのように、所得金額から控除額を差し引いて残額がある場合、確定申告が必要になります。

- 確定申告を忘れていると発生する3つの問題

確定申告を忘れていて期限通りに行えなかった場合、以下の問題が発生します。

無申告加算税

1つ目がこの無申告加算税です。

無申告加算税とは、期限後申告を行ったり、税務調査などによって支払うように命じられた場合に発生する税金です。

簡単に言ってしまえば、期限守ってないんだから罰として税金払ってね、ということです。

この無申告加算税は、原則として、納付すべき税額に対して、50万円までは15%、50万円を超える部分については20%の割合を乗じて計算した金額となります。

確定申告していなかった税額が100万円の場合、50万円×15%+50万円×20%=75,000円+10万円=175,000円となります。

決して小さい金額ではありませんね。。

ただし、税務署から言われる前に、自分から期限後申告を行った場合は5%の割合を乗じて計算した金額に軽減されます。

忘れても必ず自己申告しましょう。

延滞税

2つ目が延滞税です。

上記の無申告加算税以外にも税金を支払わなければいけません。

延滞税とは、法定納付期限の翌日から納付を行った日までに課せられる、利息に相当する税金です。

レンタルビデオの延滞金と同じようなものです。

延滞税の税率は、期限後2ヶ月以内の5月16日までは年2.6%、期限後2ヶ月を超えた場合は年8.9%となります。(平成30年度)

こちらも言わずもがなですが、延滞期間が増えれば増えるほど税額は増えていきます。

1日でも早く自己申告するように心がけましょう。

延滞税の計算フォ-ムはコチラをご参考ください。

青色申告特別控除が65万円→10万円に

3つ目の問題が、青色申告特別控除の金額が10万円になってしまうということです。

青色申告の特典の1つに、複式簿記によって貸借対照表と損益計算書を作成すれば、65万円の所得控除を受けることができる(平成30年現在)というものがあります。

この65万円の控除を受けるための条件に、「法定申告期限内に提出を行っていること」、というものがあるため、忘れていて期限を過ぎた場合には10万円の控除しか受けれなくなってしまいます。

これは、単純に55万円分の税金が増えることと一緒です。

所得金額600万円の場合、11万円もの税金が加算されることになります。

さらに、2年連続で期限を守らなかった場合、青色申告自体が取消しになってしまうので注意しましょう。

- 確定申告を忘れてしまった場合の対処法と注意点

続いては、実際に忘れてしまったらどうすればいいか、ということについてお話します。

気付いたらすぐに!自分から!

まず、なによりも忘れていたことに気付いたらすぐに税務署に行きましょう。

上記でお話した通りですが、黙っていてばれるのが一番ヤバいです。

自分から期限後申告を行った場合に比べ、ペナルティで支払う金額が膨れ上がります。

それこそ、事業の存亡に関わるほどの損害となってしまうことも充分に考えられます。

1日遅れるごとに延滞税も増えていくので、なるべく早く行いましょう。

うっかり忘れた人は青色申告特別控除額に注意

帳簿書類や確定申告書などしっかり作ってて、うっかり出し忘れてしまったという人は、控除額の金額を直すことに注意しましょう。

恐らく、作成していた確定申告書や青色申告決算書は、青色申告特別控除を65万円で計算しているはずです。

ですが、期限後申告になった場合、控除額は65万円から10万円に減額されてしまうので、10万円に直して改めて作り直さなければいけません。

直さずに税務署に提出してしまった場合、後々修正申告が必要になってしまうので注意しましょう。

直さずに税務署に提出してしまった場合、後々修正申告が必要になってしまうので注意しましょう。そもそも何もしていなかったら。。

いないとは思いたいですが、4月や5月になって初めて確定申告の存在を知ったという場合、帳簿も領収書も何も無いという場合はどうでしょうか?

このような場合でも対処法は同じです。

一刻も早く税務署に相談しましょう。

なお、帳簿や領収書などが手元に無い場合、税務署のさじ加減で所得金額と税額が計算されます。

上記のペナルティに加え、所得税自体も自分で確定申告するより高額になることを覚悟しましょう。

また、手元に何も残っていない、かつ、税務調査で見つかるまで黙っていた場合、さらに恐ろしい罰則を受ける可能性もあります。

それが、重加算税という罰則です。

重加算税とは、悪質な所得隠しなどに対する税金であり、その税額は納税額の40%と非常に高額となっています。

仮にすぐに税額分のお金を用意できないとしても、黙っているのではなく自分から税務署に出向くようにしましょう。

- まとめ

正直、考えるのも嫌な確定申告ですが、嫌だからといってやらないわけにはいきません。

まだ9月なので確定申告までは半年ほどありますが、準備が早いに越したことはありません。

ご自身で確定申告される方は、しっかりと期限内に行えるように心がけましょう。

カテゴリ:

2018年9月11日 12:03

< 合同会社から株式会社へ変更登記するための手続きと変更の際の3つの注意点 | 一覧へ戻る | 個人事業主から1人社長の会社に法人成りすることで可能になる7つの節税 >

同じカテゴリの記事

2019/06/18

消費税のインボイス制度の概要と制度導入によって起こる事態

2019/05/29

印紙税の2号、7号文書の違いとは|判断基準は記載金額の有無?

2018/11/26

公園でたまたま1億円拾った時にかかる税金の話

2018/11/19