カテゴリ

月別 アーカイブ

- 2020年7月 (1)

- 2020年5月 (2)

- 2020年4月 (1)

- 2020年2月 (1)

- 2020年1月 (2)

- 2019年12月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年7月 (2)

- 2019年6月 (4)

- 2019年5月 (2)

- 2019年4月 (3)

- 2019年2月 (1)

- 2019年1月 (3)

- 2018年12月 (6)

- 2018年11月 (9)

- 2018年10月 (10)

- 2018年9月 (10)

- 2018年8月 (9)

- 2018年7月 (7)

- 2018年6月 (6)

- 2018年5月 (5)

- 2018年4月 (9)

- 2018年2月 (1)

- 2018年1月 (3)

- 2017年11月 (1)

- 2017年10月 (2)

- 2017年9月 (2)

- 2017年8月 (1)

最近のエントリー

HOME > ブログ > 税の豆知識 > 印紙税の2号、7号文書の違いとは|判断基準は記載金額の有無?

ブログ

< 個人事業にとってiDeCoは本当におすすめ?|iDeCoの概要とメリット・デメリット | 一覧へ戻る | 変える人は意外と多い?|税理士を変更したいと思った理由とベストなタイミング >

印紙税の2号、7号文書の違いとは|判断基準は記載金額の有無?

個人・法人を問わず、様々なビジネスシーンで"契約書"というものが必要になります。

通常、口約束であっても契約は成立しますが、契約内容の明確化や後の争いを防止する目的などで契約書が作られます。

契約書自体も、テンプレは存在するものの明確な定めがあるわけではなく、当事者間で自由に作成することができます。

しかし、契約書について1つ注意すべき点が印紙税です。

一定の要件を満たす契約書を作成した場合、収入印紙を貼って印紙税を納める必要があります。

今回は、契約書の印紙税について、特に間違えやすい「第2号文書(請負に関する契約書)」と「第7号文書(継続的取引の基本となる契約書)」の違いについてお話していきます。

まず、印紙税とは一体どのような税金のことなのか解説していきます。

印紙税とは、印紙税法上の課税文書に該当するものに対して課税される税金です。

1873年に日本で導入されました。

課税文書は第1号文書から第20号文書まで定められており、有名なものでいうと第6号文書の「定款」や、第17号文書の「5万円以上の領収書」などがあります。

印紙税の金額は、課税文書の各号ごとに細かく定められており、該当する金額の収入印紙を貼って消印をすることで納税を行います。

収入印紙は、郵便局などで買うことができます。

印"紙"税という名前の通り、課税されるのはあくまでも文書を発行した場合です。

ですので、契約書などを電子データとして作成し、メールで取引先とやりとりを行えば印紙税は非課税になります。

PDFファイルに収入印紙を貼ることはできませんからね。

株式会社設立時の定款についても、司法書士に依頼して電子定款を作成することで、4万円の収入印紙が不要になります。

それでは、本題の第2号文書と第7号文書の違いについて、それぞれ解説していきます。

第2号文書は、「請負に関する契約書」のことを指します。

請負契約とは、一方の仕事の完成に対して、もう一方が報酬を支払うという約束によって成立する契約のことをいいます。

建設工事のような有形的なものはもちろん、警備や機械の保守など、無形的な役務の提供を目的とする場合も該当します。

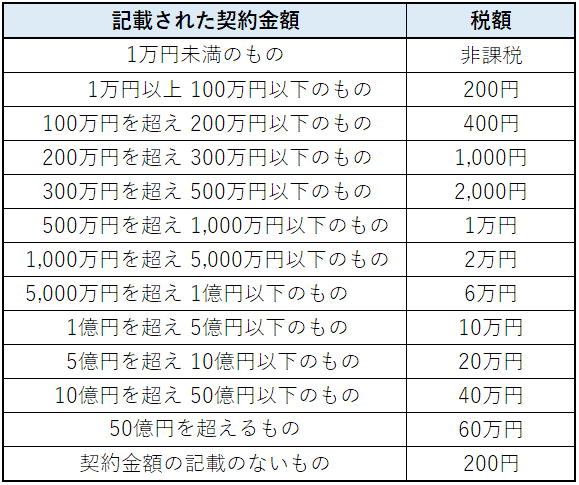

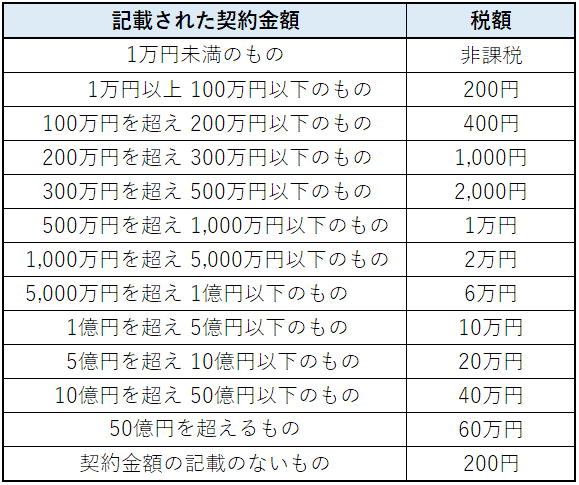

表のように、契約書に記載された金額によって印紙税額が決まります。

表のように、契約書に記載された金額によって印紙税額が決まります。

100万円の契約でも印紙税は200円なので、それほど大きな金額ではありませんね。

第7号文書は、「継続的取引の基本となる契約書」のことを指します。

継続的取引とは主に、契約期間が3か月以上継続するもので、かつ、2以上の取引を継続して行うための契約のことをいいます。

例えば、月額〇〇円で1年間のエレベーターの保守契約といった場合、3か月以上、かつ、月1回の取引を12回行うので継続的取引に該当することになります。

第7号文書の場合、印紙税額は一律で契約書1通につき4,000円となっています。

契約金額に関わらず4,000円となるので、第2号文書の最低額の200円と比べるとどうしても高く感じますね。

上記までの、第2号文書と第7号文書についての解説をみて、若干重複する部分があることに気付かれた方も多いと思います。

ここが契約書の印紙税で最も悩むポイントで、文書によっては第2号文書と第7号文書どちらにも該当する場合があるんです。

・契約期間が3か月を超える警備業務契約書

・契約期間が3か月を超えるエレベーターの保守契約書

このような契約書の場合、第2号と第7号どちらにも該当する可能性があります。

上記のように、第2号と第7号どちらにも該当する文書の場合、どちらの文書として印紙税を貼るかがポイントとなります。

最後に、どちらにも該当する場合の判断基準をお話します。

2つの判断基準は、ズバリ、契約書の記載金額を計算できるかどうかという点になります。

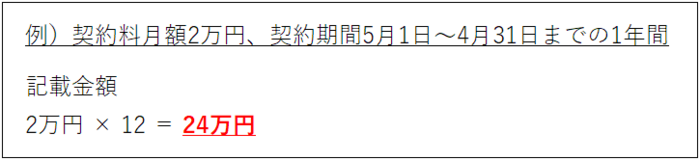

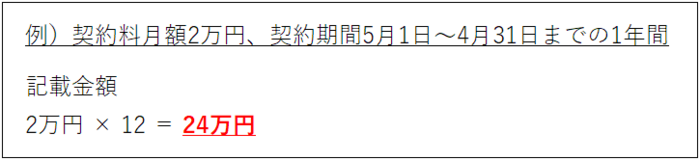

記載金額は以下のような式で計算します。

このように、契約書の記載金額を計算できる場合は第2号文書、計算できない場合は第7号文書として扱われます。

このように、契約書の記載金額を計算できる場合は第2号文書、計算できない場合は第7号文書として扱われます。

では、実際にいくつか契約内容の例を基に、どちらに該当する契約書か解説していきたいと思います。

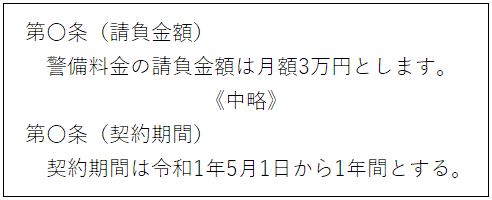

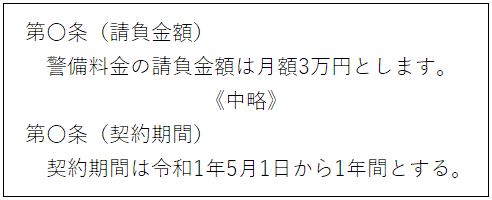

例1)

月額料金と契約期間によって、記載金額を36万円と計算することができます。

月額料金と契約期間によって、記載金額を36万円と計算することができます。

つまり、第2号文書となります。

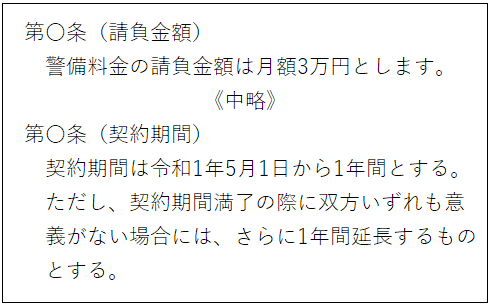

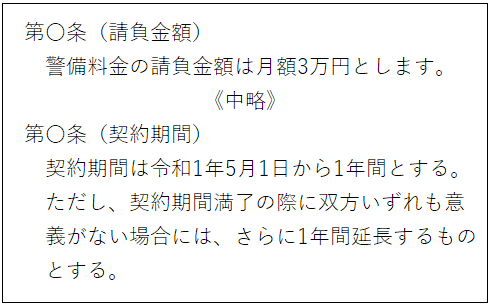

例2)

期間の延長があるので一見第7号文章になりそうですが、こちらも第2号文書になります。

期間の延長があるので一見第7号文章になりそうですが、こちらも第2号文書になります。

契約期間の延長の定めがあっても、それはあくまでも「契約の更新に関する定め」ですので、記載金額は例1と同様に36万円となります。

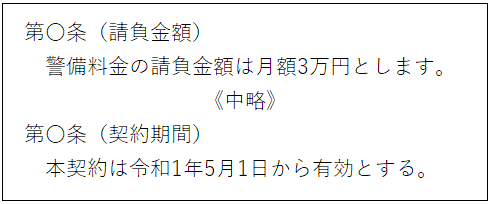

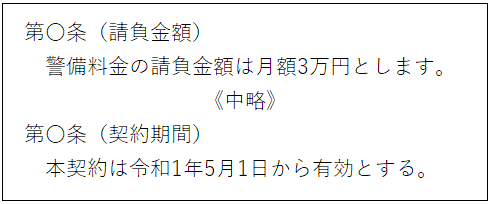

例3)

このように、契約の開始期日しか記載されていない場合、具体的な記載金額を計算することができないので第7号文書となります。

このように、契約の開始期日しか記載されていない場合、具体的な記載金額を計算することができないので第7号文書となります。

いかがだったでしょうか。

今回取り上げた例だけでなく、ネット事業などにおいても、第2号文章と第7号文書で迷うケースは多々あると思います。

どちらの文書として取り扱われるかで、印紙税の金額も大きく変わってきますので、契約書を作る段階から2つの違いをしっかりとおさえておくように心がけましょう。

通常、口約束であっても契約は成立しますが、契約内容の明確化や後の争いを防止する目的などで契約書が作られます。

契約書自体も、テンプレは存在するものの明確な定めがあるわけではなく、当事者間で自由に作成することができます。

しかし、契約書について1つ注意すべき点が印紙税です。

一定の要件を満たす契約書を作成した場合、収入印紙を貼って印紙税を納める必要があります。

今回は、契約書の印紙税について、特に間違えやすい「第2号文書(請負に関する契約書)」と「第7号文書(継続的取引の基本となる契約書)」の違いについてお話していきます。

印紙税とは

まず、印紙税とは一体どのような税金のことなのか解説していきます。

印紙税とは

印紙税とは、印紙税法上の課税文書に該当するものに対して課税される税金です。

1873年に日本で導入されました。

課税文書は第1号文書から第20号文書まで定められており、有名なものでいうと第6号文書の「定款」や、第17号文書の「5万円以上の領収書」などがあります。

印紙税の金額は、課税文書の各号ごとに細かく定められており、該当する金額の収入印紙を貼って消印をすることで納税を行います。

収入印紙は、郵便局などで買うことができます。

電子データとして保存すれば印紙税はかからない

印"紙"税という名前の通り、課税されるのはあくまでも文書を発行した場合です。

ですので、契約書などを電子データとして作成し、メールで取引先とやりとりを行えば印紙税は非課税になります。

PDFファイルに収入印紙を貼ることはできませんからね。

株式会社設立時の定款についても、司法書士に依頼して電子定款を作成することで、4万円の収入印紙が不要になります。

第2号文書と第7号文書の違い

それでは、本題の第2号文書と第7号文書の違いについて、それぞれ解説していきます。

第2号文書とは

第2号文書は、「請負に関する契約書」のことを指します。

請負契約とは、一方の仕事の完成に対して、もう一方が報酬を支払うという約束によって成立する契約のことをいいます。

建設工事のような有形的なものはもちろん、警備や機械の保守など、無形的な役務の提供を目的とする場合も該当します。

表のように、契約書に記載された金額によって印紙税額が決まります。

表のように、契約書に記載された金額によって印紙税額が決まります。100万円の契約でも印紙税は200円なので、それほど大きな金額ではありませんね。

第7号文書とは

第7号文書は、「継続的取引の基本となる契約書」のことを指します。

継続的取引とは主に、契約期間が3か月以上継続するもので、かつ、2以上の取引を継続して行うための契約のことをいいます。

例えば、月額〇〇円で1年間のエレベーターの保守契約といった場合、3か月以上、かつ、月1回の取引を12回行うので継続的取引に該当することになります。

第7号文書の場合、印紙税額は一律で契約書1通につき4,000円となっています。

契約金額に関わらず4,000円となるので、第2号文書の最低額の200円と比べるとどうしても高く感じますね。

第2号と第7号どちらにも該当する場合もある

上記までの、第2号文書と第7号文書についての解説をみて、若干重複する部分があることに気付かれた方も多いと思います。

ここが契約書の印紙税で最も悩むポイントで、文書によっては第2号文書と第7号文書どちらにも該当する場合があるんです。

・契約期間が3か月を超える警備業務契約書

・契約期間が3か月を超えるエレベーターの保守契約書

このような契約書の場合、第2号と第7号どちらにも該当する可能性があります。

第2号と第7号のどちらにも該当する場合の判断基準

上記のように、第2号と第7号どちらにも該当する文書の場合、どちらの文書として印紙税を貼るかがポイントとなります。

最後に、どちらにも該当する場合の判断基準をお話します。

契約書の記載金額が計算できるか

2つの判断基準は、ズバリ、契約書の記載金額を計算できるかどうかという点になります。

記載金額は以下のような式で計算します。

このように、契約書の記載金額を計算できる場合は第2号文書、計算できない場合は第7号文書として扱われます。

このように、契約書の記載金額を計算できる場合は第2号文書、計算できない場合は第7号文書として扱われます。記載金額のある・ないの例

では、実際にいくつか契約内容の例を基に、どちらに該当する契約書か解説していきたいと思います。

例1)

月額料金と契約期間によって、記載金額を36万円と計算することができます。

月額料金と契約期間によって、記載金額を36万円と計算することができます。つまり、第2号文書となります。

例2)

期間の延長があるので一見第7号文章になりそうですが、こちらも第2号文書になります。

期間の延長があるので一見第7号文章になりそうですが、こちらも第2号文書になります。契約期間の延長の定めがあっても、それはあくまでも「契約の更新に関する定め」ですので、記載金額は例1と同様に36万円となります。

例3)

このように、契約の開始期日しか記載されていない場合、具体的な記載金額を計算することができないので第7号文書となります。

このように、契約の開始期日しか記載されていない場合、具体的な記載金額を計算することができないので第7号文書となります。まとめ

いかがだったでしょうか。

今回取り上げた例だけでなく、ネット事業などにおいても、第2号文章と第7号文書で迷うケースは多々あると思います。

どちらの文書として取り扱われるかで、印紙税の金額も大きく変わってきますので、契約書を作る段階から2つの違いをしっかりとおさえておくように心がけましょう。

カテゴリ:

2019年5月29日 15:29

< 個人事業にとってiDeCoは本当におすすめ?|iDeCoの概要とメリット・デメリット | 一覧へ戻る | 変える人は意外と多い?|税理士を変更したいと思った理由とベストなタイミング >

同じカテゴリの記事

2019/06/18

消費税のインボイス制度の概要と制度導入によって起こる事態

2018/11/26

公園でたまたま1億円拾った時にかかる税金の話

2018/11/19

その利益、使っちゃって大丈夫?|会社経営で知っておきたい5つの国税と4つの地方税

2018/10/25