カテゴリ

月別 アーカイブ

- 2020年7月 (1)

- 2020年5月 (2)

- 2020年4月 (1)

- 2020年2月 (1)

- 2020年1月 (2)

- 2019年12月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年7月 (2)

- 2019年6月 (4)

- 2019年5月 (2)

- 2019年4月 (3)

- 2019年2月 (1)

- 2019年1月 (3)

- 2018年12月 (6)

- 2018年11月 (9)

- 2018年10月 (10)

- 2018年9月 (10)

- 2018年8月 (9)

- 2018年7月 (7)

- 2018年6月 (6)

- 2018年5月 (5)

- 2018年4月 (9)

- 2018年2月 (1)

- 2018年1月 (3)

- 2017年11月 (1)

- 2017年10月 (2)

- 2017年9月 (2)

- 2017年8月 (1)

最近のエントリー

HOME > ブログ > 日々の経理 > 軽減税率導入後の4年間で実施される区分記載請求書等保存方式とは

ブログ

< 消費税のインボイス制度の概要と制度導入によって起こる事態 | 一覧へ戻る | 【税理士が教える】独立や起業で成功する人の7つの共通点 >

軽減税率導入後の4年間で実施される区分記載請求書等保存方式とは

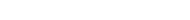

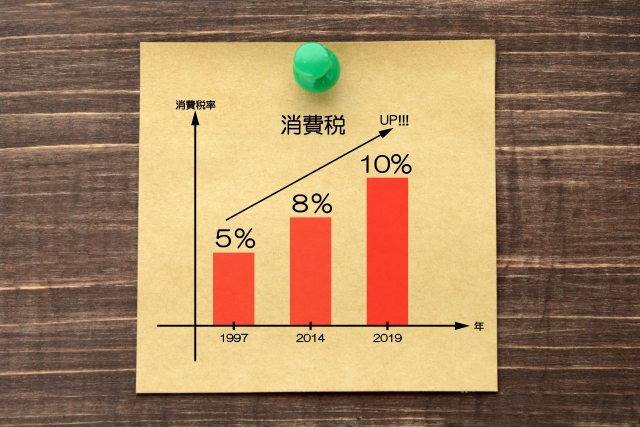

令和元(2019)年10月1日になると消費税が10%へ増税されます。

それに伴い、飲食料品や新聞などの一部の商品に軽減税率が導入され、8%と10%の複数税率が始まります。

レジ改修のお知らせといったCMも盛んになっているように、該当する事業者の方は複数税率に対応したレジシステムを準備する必要がありますし、そうでない事業者の方も消費税の課税事業者の場合は税率ごとの区分経理が必要になります。

また、この税率ごとの区分経理にあわせて、「区分記載請求書等保存方式」という請求書や領収書の保存方式が始まります。

保存方式に則っていない請求書などは、経費の証明として認められなかったり、消費税の仕入税額控除を受けられなくなってしまいます。

今回のブログでは、この「区分記載請求書等保存方式」ついて詳しく解説していきたいと思います。

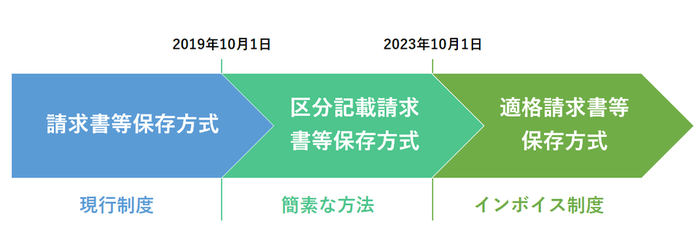

上記にもある通り、「区分記載請求書等保存方式」とは消費税の仕入税額控除を受けるために必要な請求書等の保存方式です。

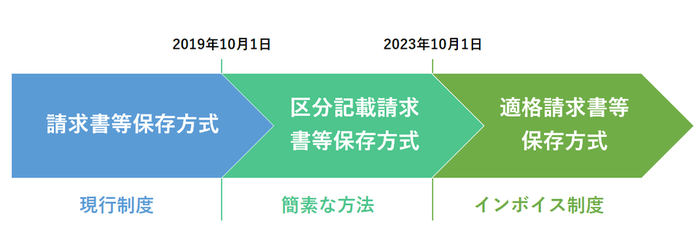

具体的にどのような保存方式なのか、現行の「請求書等保存方式」、4年後の「インボイス制度(適格請求書等保存方式)」とあわせてお話していきます。

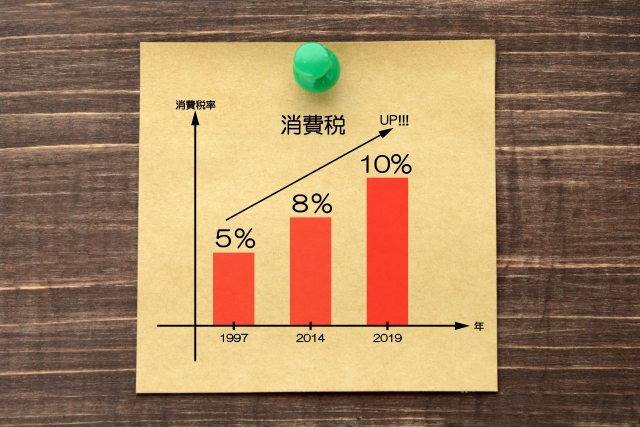

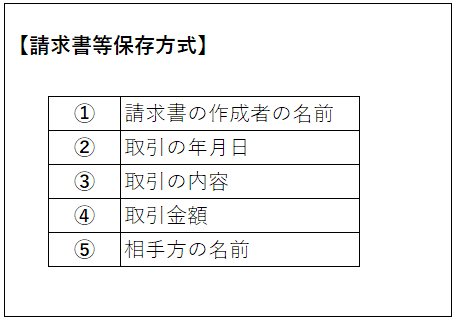

初めに、現行の制度である「請求書等保存方式」ついてお話していきます。

請求書等保存方式とは、消費税の仕入税額控除を受けることに関する制度であり、課税仕入れに関する帳簿や請求書等で適切な保存を求める制度です。

請求書等保存方式では、請求書や領収書など以下の5つの記載事項を満たす必要があります。

というように、課税事業者が消費税の仕入税額控除を受けるためはもちろん、免税事業者であっても経費の100%の証明のためには、5つの記載事項を満たす請求書や領収書等の保存が必要になります。

というように、課税事業者が消費税の仕入税額控除を受けるためはもちろん、免税事業者であっても経費の100%の証明のためには、5つの記載事項を満たす請求書や領収書等の保存が必要になります。

ただし、小売業や飲食業のように一般の消費者相手に対しても取引を行う事業者の場合、記載事項の⑤を省略することもできます。

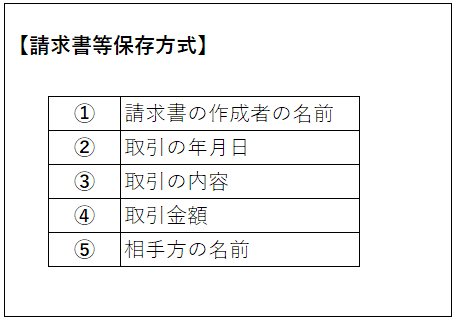

前回のブログでもお話しましたが、4年後の令和5(2023)年10月1日よりインボイス制度(適格請求書等保存方式)が始まります。

「消費税のインボイス制度の概要と制度導入によって起こる事態」

インボイス制度が始まると、記載事項を満たさない請求書や領収書では仕入税額控除を受けることができなくなります。

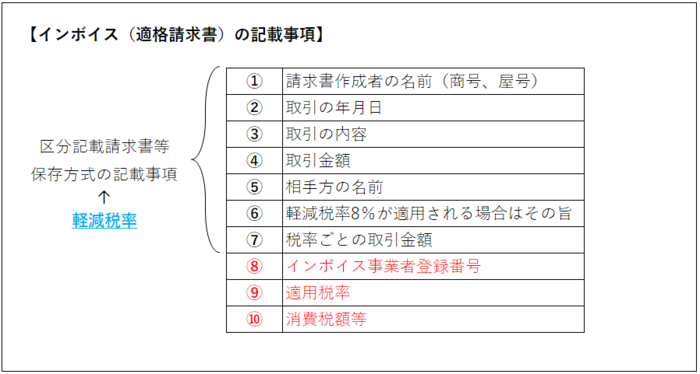

インボイス制度では、以下の10の記載事項を満たす必要があります。

記載事項の⑧に「インボイス事業者登録番号」とあるように、インボイスは登録した事業者でなければ発行することはできません。

記載事項の⑧に「インボイス事業者登録番号」とあるように、インボイスは登録した事業者でなければ発行することはできません。

詳しくは前回のブログをご覧ください。

区分記載請求書等保存方式は、10月の軽減税率導入から適用される請求書や領収書の保存方式です。

上記のインボイス制度(適格請求書等保存方式)が始まるまでの、いわゆる経過措置として行われる制度になります。

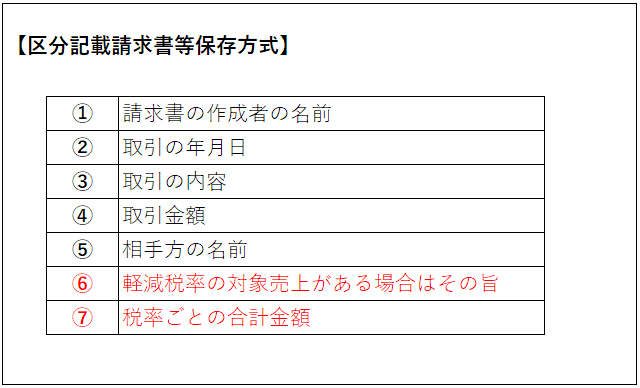

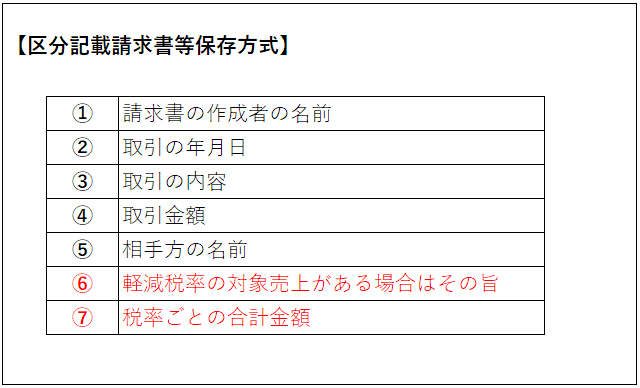

区分記載請求書等保存方式では、以下の7つの記載事項を満たす必要があります。

区分記載請求書等保存方式では、取引先から受け取った請求書等について⑥と⑦に記載漏れがあった場合、受け取った側で追記することが認められています。

区分記載請求書等保存方式では、取引先から受け取った請求書等について⑥と⑦に記載漏れがあった場合、受け取った側で追記することが認められています。

レジ改修が間に合わない事業者に考慮した制度となっています。

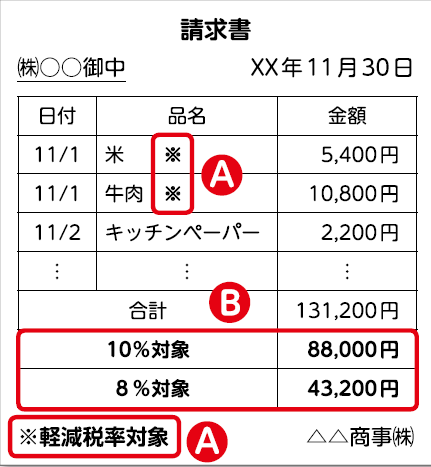

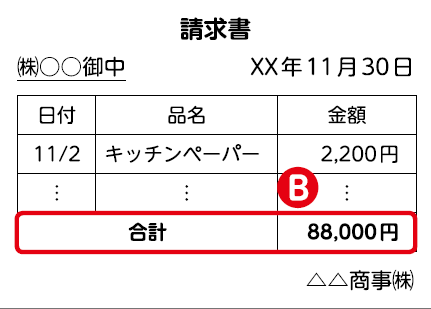

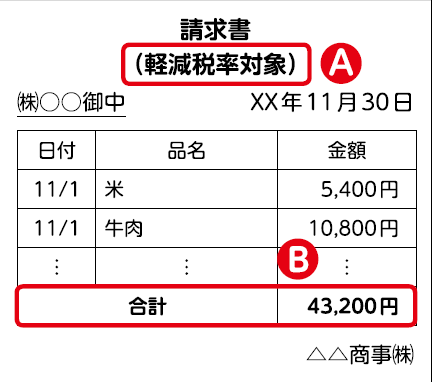

それでは、区分記載請求書の具体的な記載例についてみていきます。

・8%と10%両方の売上がある場合

・8%の売上だけのがある場合

・10%の売上だけがある場合

の3つパターンをそれぞれみていきます。

(出典:国税庁)

まず、8%と10%両方の売上がある場合、上記の区分記載請求書等保存方式の記載事項に則る必要があります。

記載例は以下の2つのようになります。

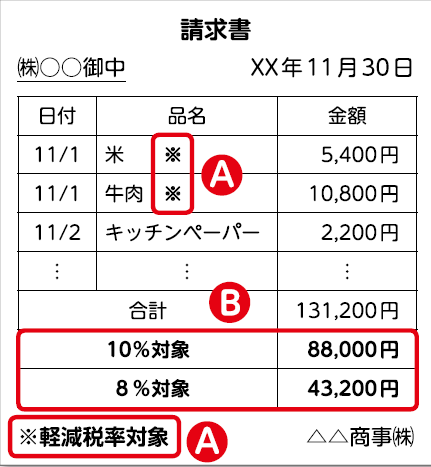

① 軽減税率の対象品目に記号を付ける方法

1つ目は、軽減税率の対象となる品目ごとに、Aのように注釈※を入れる方法になります。

1つ目は、軽減税率の対象となる品目ごとに、Aのように注釈※を入れる方法になります。

Bのように、税率ごとの合計金額も忘れずに記載するようにしましょう。

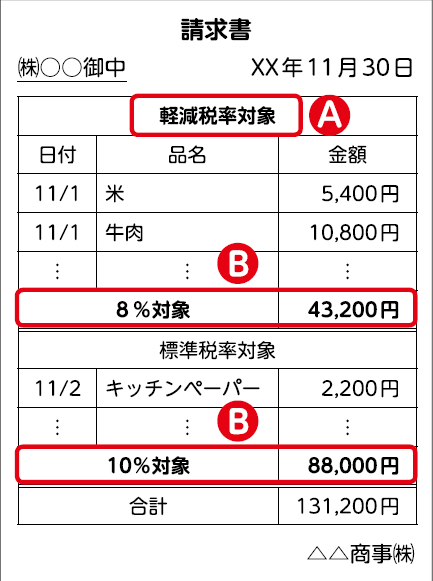

② 税率ごとに商品を区分する方法

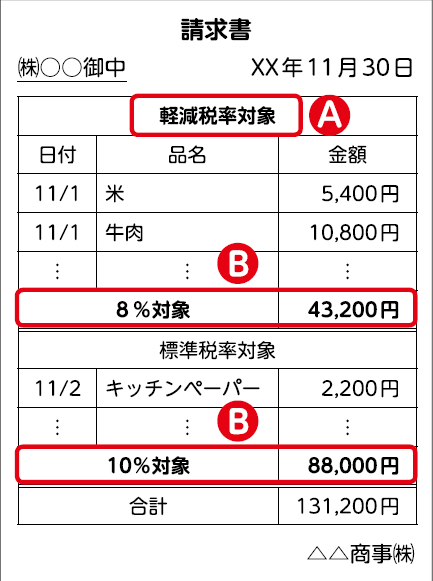

2つ目は、同一請求書内で税率ごとに区分して記載する方法です。

2つ目は、同一請求書内で税率ごとに区分して記載する方法です。

そもそも税率ごとに分けてしまうので、①のように注釈※を入れる必要が無くなります。

今度は逆に、最終的な合計金額を忘れないようにしましょう。

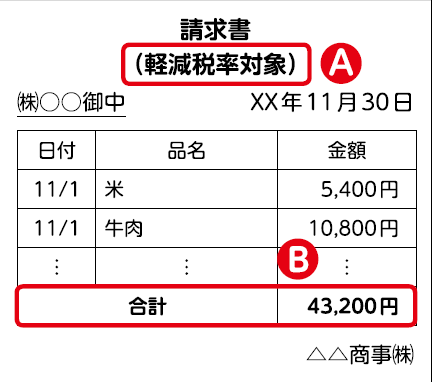

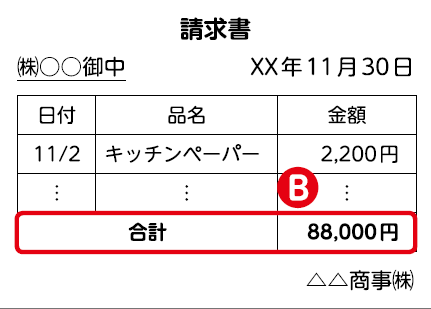

続いて、軽減税率の対象品目である8%の売上だけがある場合です。

この場合、記載事項の「税率ごとの合計金額」は必要なくなります。

Aのように、軽減税率の対象であることを明記する以外は、現行の記載方法と何ら変わりません。

Aのように、軽減税率の対象であることを明記する以外は、現行の記載方法と何ら変わりません。

最後が、10%の売上だけがある場合です。

恐らく、飲食料品店以外のほとんどの事業者の方は,軽減税率商品の取り扱いがないと思うのでこの形となります。

というように、税率が10%であること以外は現行の記載方法と同じになります。

というように、税率が10%であること以外は現行の記載方法と同じになります。

請求書等の保存とあわせて、消費税の課税事業者は複数税率開始以降、売上や仕入は全て税率ごとに区分して経理することが必要になります。

しかし、この区分経理を行うことが困難な場合、一定の要件を満たす事業者に限り様々な特例を受けることができます。

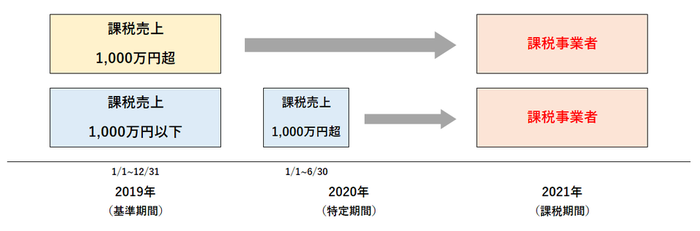

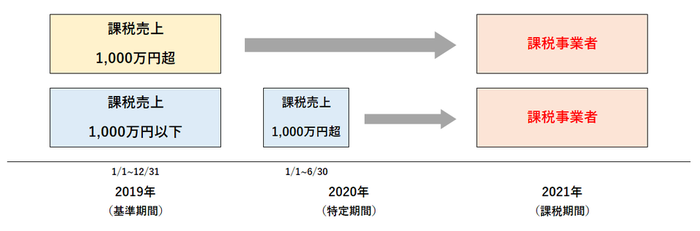

特例の対象となる事業者は、基準期間の課税売上高が5,000万円以下の中小事業者に限られます。

基準期間は原則として2年前の事業年度を指します。

図のように、基準期間の売上高が1,000万円超5,000万円以下の課税事業者が主な対象となります。

図のように、基準期間の売上高が1,000万円超5,000万円以下の課税事業者が主な対象となります。

売上を税率ごとに区分していない場合、特例により、軽減税率と標準税率それぞれの売上を按分計算することができます。

売上に対する特例の適用期間は、令和元(2019)年10月1日から令和5年(2023)年9月30日までの4年間となります。

この時、以下のいずれかの方法で計算することができます。

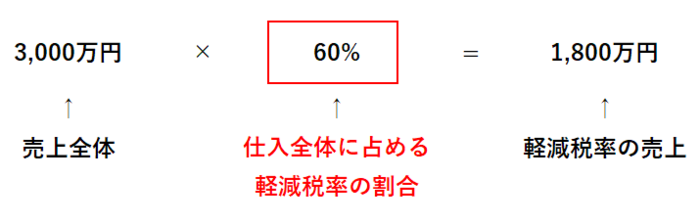

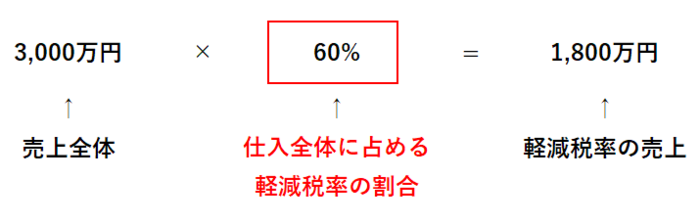

① 仕入に占める割合で計算する方法

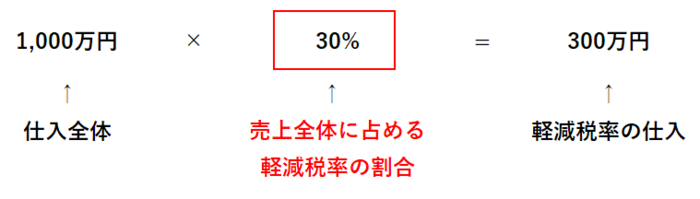

「卸売業」、「小売業」を営む事業者の場合、仕入に占める割合を用いて計算することができます。

というように、仕入における軽減税率の割合を売上に反映させる計算方法になります。

というように、仕入における軽減税率の割合を売上に反映させる計算方法になります。

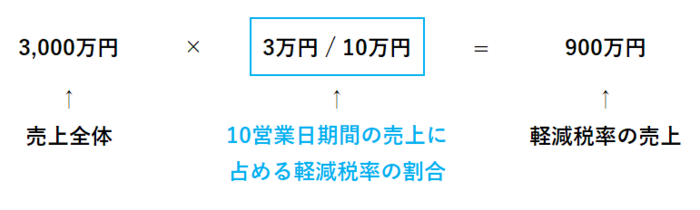

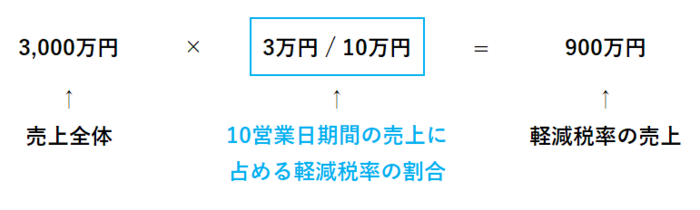

② 10営業日の割合で計算する方法

事業を連続して行う10営業日の売上のうちの、軽減税率の売上が占める割合を用いて計算する方法です。

通常は1年間の売上を区分しますが、この特例を用いることで10営業日期間の売上さえ分かれば計算することができます。

通常は1年間の売上を区分しますが、この特例を用いることで10営業日期間の売上さえ分かれば計算することができます。

③ 全体の50%を軽減税率売上とする方法

①、②の方法で計算することが困難で、かつ、軽減税率対象品目をメインとして取り扱う事業者であれば、売上全体の50%を軽減税率の売上として計算することができます。

ただし、メインで取り扱う事業者とは、軽減税率の売上がおおむね全体の50%以上あることをいいます。

ただし、メインで取り扱う事業者とは、軽減税率の売上がおおむね全体の50%以上あることをいいます。

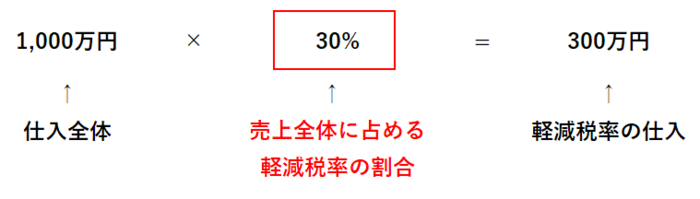

売上については区分ができているものの、仕入についての区分ができていないという場合、売上全体における軽減税率売上の割合によって仕入全体を按分計算する特例を使用することができます。

また、この仕入に対する特例の適用は「卸売業」と「小売業」に限り、適用期間は、令和元(2019)年10月1日から令和2(2020)年9月30日の属する課税期間の末日までとなります。

また、この仕入に対する特例の適用は「卸売業」と「小売業」に限り、適用期間は、令和元(2019)年10月1日から令和2(2020)年9月30日の属する課税期間の末日までとなります。

いかがだったでしょうか。

区分記載請求書等保存方式とは、消費税の計算を行う際に必要になる方式で、軽減税率導入の2019年10月からインボイス制度導入までの2023年9月30までに実施されます。

軽減税率商品の取り扱いがなかったとしても、消費税の課税事業者は少なからず対応が必要になります。

軽減税率商品の取り扱いがなかったとしても、消費税の課税事業者は少なからず対応が必要になります。

10月の複数税率導入に向けて、しっかりと準備をするようにしましょう。

それに伴い、飲食料品や新聞などの一部の商品に軽減税率が導入され、8%と10%の複数税率が始まります。

レジ改修のお知らせといったCMも盛んになっているように、該当する事業者の方は複数税率に対応したレジシステムを準備する必要がありますし、そうでない事業者の方も消費税の課税事業者の場合は税率ごとの区分経理が必要になります。

また、この税率ごとの区分経理にあわせて、「区分記載請求書等保存方式」という請求書や領収書の保存方式が始まります。

保存方式に則っていない請求書などは、経費の証明として認められなかったり、消費税の仕入税額控除を受けられなくなってしまいます。

今回のブログでは、この「区分記載請求書等保存方式」ついて詳しく解説していきたいと思います。

区分記載請求書等保存方式とは

上記にもある通り、「区分記載請求書等保存方式」とは消費税の仕入税額控除を受けるために必要な請求書等の保存方式です。

具体的にどのような保存方式なのか、現行の「請求書等保存方式」、4年後の「インボイス制度(適格請求書等保存方式)」とあわせてお話していきます。

請求書等保存方式(~2019年9月30日まで)

初めに、現行の制度である「請求書等保存方式」ついてお話していきます。

請求書等保存方式とは、消費税の仕入税額控除を受けることに関する制度であり、課税仕入れに関する帳簿や請求書等で適切な保存を求める制度です。

請求書等保存方式では、請求書や領収書など以下の5つの記載事項を満たす必要があります。

というように、課税事業者が消費税の仕入税額控除を受けるためはもちろん、免税事業者であっても経費の100%の証明のためには、5つの記載事項を満たす請求書や領収書等の保存が必要になります。

というように、課税事業者が消費税の仕入税額控除を受けるためはもちろん、免税事業者であっても経費の100%の証明のためには、5つの記載事項を満たす請求書や領収書等の保存が必要になります。ただし、小売業や飲食業のように一般の消費者相手に対しても取引を行う事業者の場合、記載事項の⑤を省略することもできます。

インボイス制度(2023年10月1日から~)

前回のブログでもお話しましたが、4年後の令和5(2023)年10月1日よりインボイス制度(適格請求書等保存方式)が始まります。

「消費税のインボイス制度の概要と制度導入によって起こる事態」

インボイス制度が始まると、記載事項を満たさない請求書や領収書では仕入税額控除を受けることができなくなります。

インボイス制度では、以下の10の記載事項を満たす必要があります。

記載事項の⑧に「インボイス事業者登録番号」とあるように、インボイスは登録した事業者でなければ発行することはできません。

記載事項の⑧に「インボイス事業者登録番号」とあるように、インボイスは登録した事業者でなければ発行することはできません。詳しくは前回のブログをご覧ください。

区分記載請求書等保存方式(2019年10月1日~2023年9月30日)

区分記載請求書等保存方式は、10月の軽減税率導入から適用される請求書や領収書の保存方式です。

上記のインボイス制度(適格請求書等保存方式)が始まるまでの、いわゆる経過措置として行われる制度になります。

区分記載請求書等保存方式では、以下の7つの記載事項を満たす必要があります。

区分記載請求書等保存方式では、取引先から受け取った請求書等について⑥と⑦に記載漏れがあった場合、受け取った側で追記することが認められています。

区分記載請求書等保存方式では、取引先から受け取った請求書等について⑥と⑦に記載漏れがあった場合、受け取った側で追記することが認められています。レジ改修が間に合わない事業者に考慮した制度となっています。

区分記載請求書の記載例

それでは、区分記載請求書の具体的な記載例についてみていきます。

・8%と10%両方の売上がある場合

・8%の売上だけのがある場合

・10%の売上だけがある場合

の3つパターンをそれぞれみていきます。

(出典:国税庁)

8%と10%両方の売上がある場合の記載例

まず、8%と10%両方の売上がある場合、上記の区分記載請求書等保存方式の記載事項に則る必要があります。

記載例は以下の2つのようになります。

① 軽減税率の対象品目に記号を付ける方法

1つ目は、軽減税率の対象となる品目ごとに、Aのように注釈※を入れる方法になります。

1つ目は、軽減税率の対象となる品目ごとに、Aのように注釈※を入れる方法になります。Bのように、税率ごとの合計金額も忘れずに記載するようにしましょう。

② 税率ごとに商品を区分する方法

2つ目は、同一請求書内で税率ごとに区分して記載する方法です。

2つ目は、同一請求書内で税率ごとに区分して記載する方法です。そもそも税率ごとに分けてしまうので、①のように注釈※を入れる必要が無くなります。

今度は逆に、最終的な合計金額を忘れないようにしましょう。

8%の売上だけがある場合

続いて、軽減税率の対象品目である8%の売上だけがある場合です。

この場合、記載事項の「税率ごとの合計金額」は必要なくなります。

Aのように、軽減税率の対象であることを明記する以外は、現行の記載方法と何ら変わりません。

Aのように、軽減税率の対象であることを明記する以外は、現行の記載方法と何ら変わりません。10%の売上だけがある場合

最後が、10%の売上だけがある場合です。

恐らく、飲食料品店以外のほとんどの事業者の方は,軽減税率商品の取り扱いがないと思うのでこの形となります。

というように、税率が10%であること以外は現行の記載方法と同じになります。

というように、税率が10%であること以外は現行の記載方法と同じになります。区分経理ができない事業者のための特例

請求書等の保存とあわせて、消費税の課税事業者は複数税率開始以降、売上や仕入は全て税率ごとに区分して経理することが必要になります。

しかし、この区分経理を行うことが困難な場合、一定の要件を満たす事業者に限り様々な特例を受けることができます。

特例の対象となる事業者

特例の対象となる事業者は、基準期間の課税売上高が5,000万円以下の中小事業者に限られます。

基準期間は原則として2年前の事業年度を指します。

図のように、基準期間の売上高が1,000万円超5,000万円以下の課税事業者が主な対象となります。

図のように、基準期間の売上高が1,000万円超5,000万円以下の課税事業者が主な対象となります。売上が区分されていない場合の特例

売上を税率ごとに区分していない場合、特例により、軽減税率と標準税率それぞれの売上を按分計算することができます。

売上に対する特例の適用期間は、令和元(2019)年10月1日から令和5年(2023)年9月30日までの4年間となります。

この時、以下のいずれかの方法で計算することができます。

① 仕入に占める割合で計算する方法

「卸売業」、「小売業」を営む事業者の場合、仕入に占める割合を用いて計算することができます。

というように、仕入における軽減税率の割合を売上に反映させる計算方法になります。

というように、仕入における軽減税率の割合を売上に反映させる計算方法になります。② 10営業日の割合で計算する方法

事業を連続して行う10営業日の売上のうちの、軽減税率の売上が占める割合を用いて計算する方法です。

通常は1年間の売上を区分しますが、この特例を用いることで10営業日期間の売上さえ分かれば計算することができます。

通常は1年間の売上を区分しますが、この特例を用いることで10営業日期間の売上さえ分かれば計算することができます。③ 全体の50%を軽減税率売上とする方法

①、②の方法で計算することが困難で、かつ、軽減税率対象品目をメインとして取り扱う事業者であれば、売上全体の50%を軽減税率の売上として計算することができます。

ただし、メインで取り扱う事業者とは、軽減税率の売上がおおむね全体の50%以上あることをいいます。

ただし、メインで取り扱う事業者とは、軽減税率の売上がおおむね全体の50%以上あることをいいます。仕入が区分されていない場合の特例

売上については区分ができているものの、仕入についての区分ができていないという場合、売上全体における軽減税率売上の割合によって仕入全体を按分計算する特例を使用することができます。

また、この仕入に対する特例の適用は「卸売業」と「小売業」に限り、適用期間は、令和元(2019)年10月1日から令和2(2020)年9月30日の属する課税期間の末日までとなります。

また、この仕入に対する特例の適用は「卸売業」と「小売業」に限り、適用期間は、令和元(2019)年10月1日から令和2(2020)年9月30日の属する課税期間の末日までとなります。簡易課税制度を後から選択できる特例

簡易課税制度とは、基準期間の課税売上高が5,000万円以下の事業者が、事前に届出書を提出することで適用を受けることができる特別な消費税の計算方法です。

(参考:国税庁|簡易課税制度)

簡易課税制度の適用を受けるためには、通常であれば課税期間が始まる前までに届出書を提出する必要があります。

しかし、特例では課税期間の末日までに届出書を提出すれば、その課税期間から簡易課税制度を適用することができるようになります。

簡易課税制度の特例の適用期間は、令和元(2019)年10月1日から令和2(2020)年9月30日の属する課税期間の末日までとなります。

まとめ

いかがだったでしょうか。

区分記載請求書等保存方式とは、消費税の計算を行う際に必要になる方式で、軽減税率導入の2019年10月からインボイス制度導入までの2023年9月30までに実施されます。

軽減税率商品の取り扱いがなかったとしても、消費税の課税事業者は少なからず対応が必要になります。

軽減税率商品の取り扱いがなかったとしても、消費税の課税事業者は少なからず対応が必要になります。10月の複数税率導入に向けて、しっかりと準備をするようにしましょう。

カテゴリ:

2019年6月25日 14:35

< 消費税のインボイス制度の概要と制度導入によって起こる事態 | 一覧へ戻る | 【税理士が教える】独立や起業で成功する人の7つの共通点 >

同じカテゴリの記事

2019/09/17

経費になるかは人それぞれ|独立するなら押さえておきたい経費の基本

2019/07/22

個人事業主がうっかり領収書をもらい忘れてしまった時の対処法

2019/06/11

経営者なら知っておきたい手形取引の仕組み|手形取引を行うメリット・デメリット

2018/11/21

レシートでも経費になるの?|レシートの3つの利点と3つの問題点

2018/11/12