ブログ

ふるさと納税って節税になるの?|ふるさと納税をする際の3つのポイント

年末のテレビでふるさと納税についてのCMがよく放送されています。

皆様、ふるさと納税はご存知でしょうか?

実際に毎年しているという方や、したことはないけど名前はもちろん知っているという方が多いと思います。

中には、ふるさと納税で節税しようとお考えの方もいるかと思います。

しかし、ふるさと納税は本当に節税になるのでしょうか?

今回のブログでは、ふるさと納税の仕組みやポイントなどについてお話していきたいと思います。

まず、ふるさと納税がそもそもどういうものなのか、ということについてお話していきます。

ふるさと納税とは、自分のふるさとの自治体などに寄付金を支払うことで、自治体からお礼の名産品が貰えたり、支払った寄付金の一部を税額控除できる制度のことです。

故郷から進学や成人で上京して、そのまま都会に住んでしまうと、住民税などの地方税は故郷には入らず住んでいる都会に行くことになります。

東京をはじめとした都会への人口集中、地方の深刻な過疎化などの背景から、納税者の意思で税金の支払先の自治体を選択できるようにしよう!と始まったのがふるさと納税です。

ふるさと納税によって寄付するお金は特定寄附金といわれ、寄附金控除という税額控除に該当します。

ふるさと納税以外にも以下のようなものも寄附金控除に該当します。

・国、地方公共団体に対する寄付金

・財務大臣が指定した公益社団法人、公益財団法人等の公益を目的とする法人や団体に対する寄付金

・独立行政法人や社会福祉法人などの、教育または科学の復興、文化の向上、社会福祉への貢献等の増進に著しく寄与するものとしての寄付金

・政治活動に関する寄付金のうち、一定のもの

など

というように、ふるさと納税以外にも寄附金控除の対象になるものがあれば、税額の控除を受けることができます。

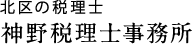

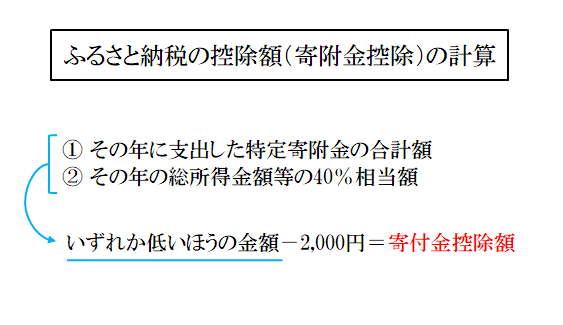

ふるさと納税による控除額(寄附金控除)は以下のような式で計算されます。

寄付金の合計が総所得の40%を超えることはほとんどないので、特定寄付金から2,000円を差し引いた金額が控除額と考えていいでしょう。

寄付金の合計が総所得の40%を超えることはほとんどないので、特定寄付金から2,000円を差し引いた金額が控除額と考えていいでしょう。

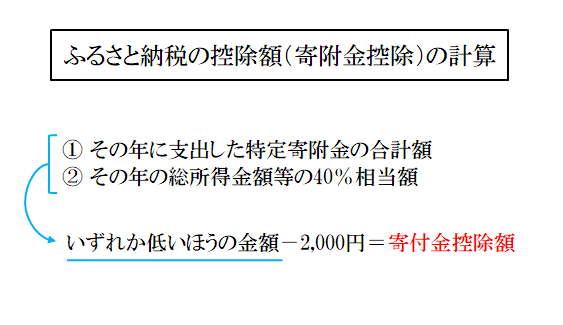

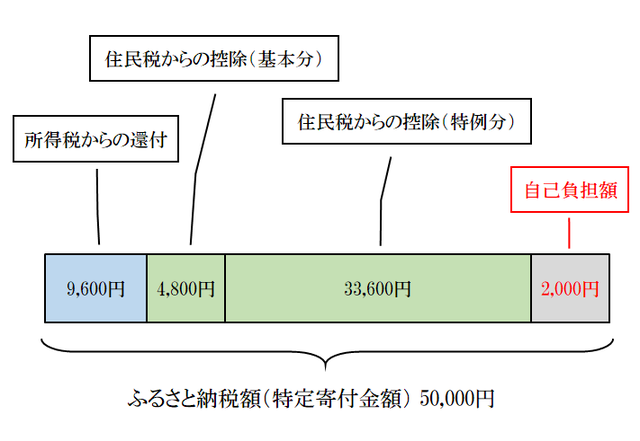

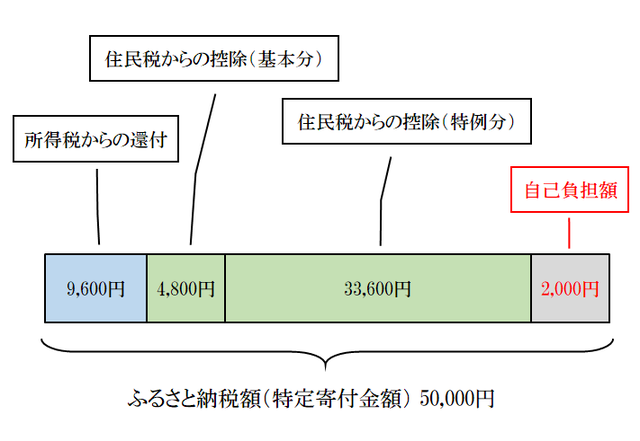

例えば、ある条件でふるさと納税50,000円を寄付した場合、以下のように所得税と住民税の金額が控除されます。

条件:所得等合計額600万円、独身、復興特別所得税等は考慮しない

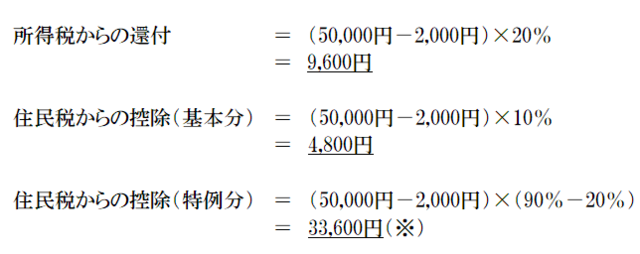

この時の、所得税と住民税の控除額は次のように計算します。

この時の、所得税と住民税の控除額は次のように計算します。

(※)具体的な金額を計算する際は、お住いの市区町村にお問い合わせください。

(※)具体的な金額を計算する際は、お住いの市区町村にお問い合わせください。

というように、ふるさと納税で寄付した金額から2,000円を差し引いた分が、なんだかんだで税額控除されます。

ただし、ふるさと納税には年間の納税額の上限が設けられていますので、その上限額を超えないように注意しましょう。

上限額は、総務省のホームページ「ふるさと納税ポータルサイト」の「全額控除されるふるさと納税額(年間上限)の目安」をご参照ください。

続いて、実際にふるさと納税をする際の手続きの流れについてお話します。

まず、ふるさと納税をする自治体を選びます。

自分のふるさと以外にも、全国様々な自治体を選ぶことができます。

地域で選ぶ以外にも、お礼の品や寄付金の使い道などからも自治体を選ぶことができます。

ふるさと納税については、各自治体のホームページからも行えますが、「ふるさとチョイス」などのふるさと納税専門サイトを利用すると便利です。

無事にふるさと納税が完了すると、後日、自治体からお礼の品とふるさと納税の証明書となる寄付金受領証明書が届きます。

この証明書は確定申告の際に必要になるので、無くさないように注意しましょう。

また、自治体によっては、振込用紙の控えが証明書となる場合もあります。

ふるさと納税を行う各自治体に必ず確認するようにしましょう。

税額の控除を受けるためには、確定申告でふるさと納税の事実を証明する必要があります。

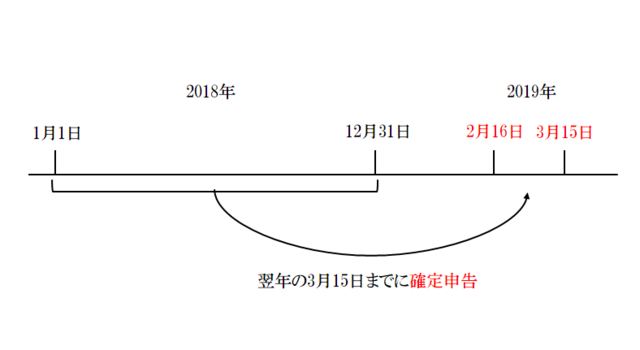

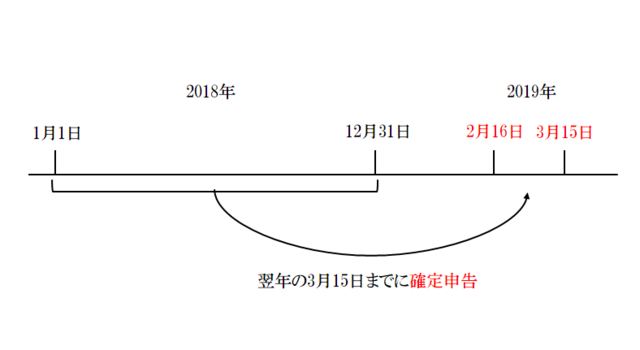

確定申告は、ふるさと納税を行った年の翌年の2月16日~3月15日までに行わなければいけません。

確定申告書に寄附金控除の金額を記入し、自治体から届いた寄付金受領証明書を添付して税務署に提出します。

確定申告書に寄附金控除の金額を記入し、自治体から届いた寄付金受領証明書を添付して税務署に提出します。

確定申告が無事に終われば、ふるさと納税の手続きは終了です。

所得税から寄附金控除として控除されます。

また、所得が控除されたことで、翌年の住民税も結果的に控除される形となります。

ふるさとう納税には、以下の条件を満たす方に限り、確定申告をしなくても税額控除を受けることができるワンストップ特例という制度があります。

・確定申告の不要な給与所得者等であること

・ふるさと納税を行う自治体の数が5つ以内であること

主に、会社員の方を対象とした制度です。

初めは通常の場合と同じです。

ふるさと納税をしたい自治体を選び、ふるさと納税を行いましょう。

ワンストップ特例の注意点として、ふるさと納税をする自治体にふるさと納税ワンストップ特例の申請書を提出します。

1つの自治体に複数回ふるさと納税を行う場合、その都度申請書も提出する必要があります。

手続き方法や申請書は自治体によって異なる可能性があるので、ふるさと納税先の各自治体にお問い合わせください。

ワンストップ特例で確定申告をしなかった場合、所得税の控除は行われず、その分も全て住民税から控除されることになります。

結果的に控除される金額は、どちらの方法を選択しても変わらないのでご安心ください。

それでは最後に、ふるさと納税をする際に考慮するポイントについてお話していきます。

特に会社員の方など、ふるさと納税をすることで節税になるとお考えの方も多いです。

しかし、結論からいうと、ふるさと納税をしたからといって節税にはなりません。

控除される金額は、そもそもふるさと納税として寄付した金額です。

ですので、税金的な側面からみると、2,000円多く税金を支払っているといえます。

節税とはいえませんが、ふるさと納税には大きなメリットがあります。

それがお礼の品です。

上記まででお話した通り、ふるさと納税は上限額を超えない限り、2,000円の自己負担で様々なお礼の品を受け取ることができます。

つまり、2,000円でお得な買い物ができるということです。

寄付金額が高くなればなるほど、お礼の品の価値も高くなりますので、上限目一杯まで寄付をすればそれだけお得に買い物ができます。

お礼の品も、自治体によって本当にたくさんの種類がありますので、あなたの欲しいものがきっと見つかるのではないでしょうか。

お金や物ももちろん大事ですが、ふるさと納税の本来の目的は、各自治体の税収増加による地方の活性化です。

現在でも、地方の過疎化は進み、人口もどんどん減少しています。

人口が減れば税収も自ずと少なくなってしまいます。

税収が減り、自治体にお金が無くなれば、学校や病院などの公共施設を運営することが困難になります。

ふるさと納税をたくさんの人が行うことで、地方自治体は間違いなく活性化します。

自分が育ったふるさとへの恩返しとして、ふるさと納税を利用するのもいいのではないでしょうか。

また、寄付金の使い道から、ふるさと納税をする自治体を選択することもできます。

震災復興や自然保護等の観点でふるさと納税をしてみるのもおススメです。

いかがだったでしょうか。

税金面ではそこまでのメリットがないふるさと納税ですが、確実にやったほうがお得です。

まだ利用したことがない方は、年末に限らず、一度検討してみてはいかがでしょうか。

さて、今回で2018年のブログの更新は最後になります。

拙い文章でしたが、読んでいただいた皆様、本当にありがとうございました。

来年2019年も引き続き、更新していきたいと思いますので、何卒宜しくお願い致します。

それでは、少し早いですが、皆様良いお年をお迎えください。

皆様、ふるさと納税はご存知でしょうか?

実際に毎年しているという方や、したことはないけど名前はもちろん知っているという方が多いと思います。

中には、ふるさと納税で節税しようとお考えの方もいるかと思います。

しかし、ふるさと納税は本当に節税になるのでしょうか?

今回のブログでは、ふるさと納税の仕組みやポイントなどについてお話していきたいと思います。

ふるさと納税ってなに?

まず、ふるさと納税がそもそもどういうものなのか、ということについてお話していきます。

ふるさと納税とは

ふるさと納税とは、自分のふるさとの自治体などに寄付金を支払うことで、自治体からお礼の名産品が貰えたり、支払った寄付金の一部を税額控除できる制度のことです。

故郷から進学や成人で上京して、そのまま都会に住んでしまうと、住民税などの地方税は故郷には入らず住んでいる都会に行くことになります。

東京をはじめとした都会への人口集中、地方の深刻な過疎化などの背景から、納税者の意思で税金の支払先の自治体を選択できるようにしよう!と始まったのがふるさと納税です。

ふるさと納税は寄附金控除

ふるさと納税によって寄付するお金は特定寄附金といわれ、寄附金控除という税額控除に該当します。

ふるさと納税以外にも以下のようなものも寄附金控除に該当します。

・国、地方公共団体に対する寄付金

・財務大臣が指定した公益社団法人、公益財団法人等の公益を目的とする法人や団体に対する寄付金

・独立行政法人や社会福祉法人などの、教育または科学の復興、文化の向上、社会福祉への貢献等の増進に著しく寄与するものとしての寄付金

・政治活動に関する寄付金のうち、一定のもの

など

というように、ふるさと納税以外にも寄附金控除の対象になるものがあれば、税額の控除を受けることができます。

ふるさと納税の控除額の計算方法

ふるさと納税による控除額(寄附金控除)は以下のような式で計算されます。

寄付金の合計が総所得の40%を超えることはほとんどないので、特定寄付金から2,000円を差し引いた金額が控除額と考えていいでしょう。

寄付金の合計が総所得の40%を超えることはほとんどないので、特定寄付金から2,000円を差し引いた金額が控除額と考えていいでしょう。例えば、ある条件でふるさと納税50,000円を寄付した場合、以下のように所得税と住民税の金額が控除されます。

条件:所得等合計額600万円、独身、復興特別所得税等は考慮しない

この時の、所得税と住民税の控除額は次のように計算します。

この時の、所得税と住民税の控除額は次のように計算します。 (※)具体的な金額を計算する際は、お住いの市区町村にお問い合わせください。

(※)具体的な金額を計算する際は、お住いの市区町村にお問い合わせください。というように、ふるさと納税で寄付した金額から2,000円を差し引いた分が、なんだかんだで税額控除されます。

ただし、ふるさと納税には年間の納税額の上限が設けられていますので、その上限額を超えないように注意しましょう。

上限額は、総務省のホームページ「ふるさと納税ポータルサイト」の「全額控除されるふるさと納税額(年間上限)の目安」をご参照ください。

ふるさと納税の手続きの流れ(通常は確定申告が必要)

続いて、実際にふるさと納税をする際の手続きの流れについてお話します。

その1|自治体を選び、ふるさと納税をする

まず、ふるさと納税をする自治体を選びます。

自分のふるさと以外にも、全国様々な自治体を選ぶことができます。

地域で選ぶ以外にも、お礼の品や寄付金の使い道などからも自治体を選ぶことができます。

ふるさと納税については、各自治体のホームページからも行えますが、「ふるさとチョイス」などのふるさと納税専門サイトを利用すると便利です。

その2|自治体からお礼の品と寄付金受領証明書が届く

無事にふるさと納税が完了すると、後日、自治体からお礼の品とふるさと納税の証明書となる寄付金受領証明書が届きます。

この証明書は確定申告の際に必要になるので、無くさないように注意しましょう。

また、自治体によっては、振込用紙の控えが証明書となる場合もあります。

ふるさと納税を行う各自治体に必ず確認するようにしましょう。

その3|確定申告を行う

税額の控除を受けるためには、確定申告でふるさと納税の事実を証明する必要があります。

確定申告は、ふるさと納税を行った年の翌年の2月16日~3月15日までに行わなければいけません。

確定申告書に寄附金控除の金額を記入し、自治体から届いた寄付金受領証明書を添付して税務署に提出します。

確定申告書に寄附金控除の金額を記入し、自治体から届いた寄付金受領証明書を添付して税務署に提出します。その4|所得税、住民税の控除

確定申告が無事に終われば、ふるさと納税の手続きは終了です。

所得税から寄附金控除として控除されます。

また、所得が控除されたことで、翌年の住民税も結果的に控除される形となります。

ふるさと納税の手続きの流れ(ワンストップ特例制度)

ふるさとう納税には、以下の条件を満たす方に限り、確定申告をしなくても税額控除を受けることができるワンストップ特例という制度があります。

・確定申告の不要な給与所得者等であること

・ふるさと納税を行う自治体の数が5つ以内であること

主に、会社員の方を対象とした制度です。

その1|自治体を選び、ふるさと納税をする

初めは通常の場合と同じです。

ふるさと納税をしたい自治体を選び、ふるさと納税を行いましょう。

その2|ふるさと納税を行う際に申請書を一緒に提出

ワンストップ特例の注意点として、ふるさと納税をする自治体にふるさと納税ワンストップ特例の申請書を提出します。

1つの自治体に複数回ふるさと納税を行う場合、その都度申請書も提出する必要があります。

手続き方法や申請書は自治体によって異なる可能性があるので、ふるさと納税先の各自治体にお問い合わせください。

その3|住民税の控除

ワンストップ特例で確定申告をしなかった場合、所得税の控除は行われず、その分も全て住民税から控除されることになります。

結果的に控除される金額は、どちらの方法を選択しても変わらないのでご安心ください。

ふるさと納税をする際の3つのポイント

それでは最後に、ふるさと納税をする際に考慮するポイントについてお話していきます。

ふるさと納税は「節税」にはならない

特に会社員の方など、ふるさと納税をすることで節税になるとお考えの方も多いです。

しかし、結論からいうと、ふるさと納税をしたからといって節税にはなりません。

控除される金額は、そもそもふるさと納税として寄付した金額です。

ですので、税金的な側面からみると、2,000円多く税金を支払っているといえます。

2,000円で様々なお礼の品を貰える!

節税とはいえませんが、ふるさと納税には大きなメリットがあります。

それがお礼の品です。

上記まででお話した通り、ふるさと納税は上限額を超えない限り、2,000円の自己負担で様々なお礼の品を受け取ることができます。

つまり、2,000円でお得な買い物ができるということです。

寄付金額が高くなればなるほど、お礼の品の価値も高くなりますので、上限目一杯まで寄付をすればそれだけお得に買い物ができます。

お礼の品も、自治体によって本当にたくさんの種類がありますので、あなたの欲しいものがきっと見つかるのではないでしょうか。

ふるさとへの恩返し

お金や物ももちろん大事ですが、ふるさと納税の本来の目的は、各自治体の税収増加による地方の活性化です。

現在でも、地方の過疎化は進み、人口もどんどん減少しています。

人口が減れば税収も自ずと少なくなってしまいます。

税収が減り、自治体にお金が無くなれば、学校や病院などの公共施設を運営することが困難になります。

ふるさと納税をたくさんの人が行うことで、地方自治体は間違いなく活性化します。

自分が育ったふるさとへの恩返しとして、ふるさと納税を利用するのもいいのではないでしょうか。

また、寄付金の使い道から、ふるさと納税をする自治体を選択することもできます。

震災復興や自然保護等の観点でふるさと納税をしてみるのもおススメです。

まとめ

いかがだったでしょうか。

税金面ではそこまでのメリットがないふるさと納税ですが、確実にやったほうがお得です。

まだ利用したことがない方は、年末に限らず、一度検討してみてはいかがでしょうか。

さて、今回で2018年のブログの更新は最後になります。

拙い文章でしたが、読んでいただいた皆様、本当にありがとうございました。

来年2019年も引き続き、更新していきたいと思いますので、何卒宜しくお願い致します。

それでは、少し早いですが、皆様良いお年をお迎えください。