ブログ

レシートでも経費になるの?|レシートの3つの利点と3つの問題点

今年も早いものでもうすぐ12月になりますね。

年末が近づくにつれて来年2、3月の確定申告に向けて、そろそろ準備を始めているという方も多いと思います。

確定申告の準備段階で最も重要なことといえば、、、そうです、領収書の整理です。

個人事業主にとって、必要経費を漏れなく計上するということは、税金を減らすためにとても大事なことです。

そのために、領収書というのは無くてはならないものです。

では、この領収書というのはレシートでも経費になるのでしょうか?

初めて確定申告をされる方で悩んでいる方も多いと思います。

ということで今回は、領収書とレシートどっちがいいのか?また、その際のポイントなどについてお話していきたいと思います。

むしろ中には、レシートのほうが通常の領収書より優れているという人もいます。

では、一体何が優れているのか、レシートの利点についてお話していきます。

買い物の内訳が詳細に分かる

1つ目が、レシートには買い物の内訳が表示されているということです。

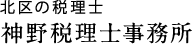

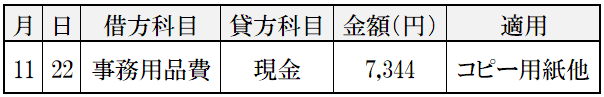

仮に、以下のような経費を計上したとします。

この時、レシートであれば何をどれくらい買ったのかというのが一目でわかります。

この時、レシートであれば何をどれくらい買ったのかというのが一目でわかります。

領収書を貰った場合、買い物の細かい内訳は分からなくなってしまうので、このような点でレシートのほうが優れてるといえます。

日付や金額が正確

2つ目は、レシートに表示される日付や金額が正確だということです。

手書きの領収書を貰う場合だと、日付が抜けていたり金額が間違っていたりということがたまにあります。

その場合、日付であればこちらで訂正することができますが、金額の間違いはこちらで訂正することはできません。

お店に行って訂正してもらうか、その領収書を経費に入れるのはあきらめるか、ということになります。

レシートのほうが手書きの領収書に比べて、間違いがはるかに少なくなるので、この点もレシートのほうが優れてるといえます。

「あ、領収書下さい」と言わなくてすむ

これは上記の2つとは少し毛色が違いますが、3つ目は、いちいち領収書を貰う手間がないということです。

領収書を貰う場合、宛名や但書など、必要事項をちゃんと記載してもらう必要があります。

領収書を貰う場合、宛名や但書など、必要事項をちゃんと記載してもらう必要があります。

買い物の度に自分の名前や事業の屋号を書いてもらうのは、正直言って面倒です。

コンビニや、少額の買い物の時に領収書を頼むというのもなんだか気が引けます。

小さなことかもしれませんが、こういった面もレシートのほうが優れている点といえます。

しかし、レシートには問題となることもいくつか存在します。

続いては、レシートの問題点についてみていきましょう。

宛名の記載がない

1つ目の問題点は、レシートには宛名の記載がないということです。

宛名がないということは、実際に誰がその買い物を行ったのかレシートだけみても分からないということです。

本当に事業の経費として使ったのか判断しづらくなれば、当然、税務署から疑われる可能性は上がります。

他人のレシートや私用のレシートを事業の経費として計上して、税務調査で不正が発覚するというのは実際に起こっているケースです。

一切の不正がなかったとしても、税務署から疑われるきっかけになりやすいというのは、レシートの問題点といえます。

お店によって簡易的すぎることがある

コンビニやデパートなど、しっかりとしたレジを使用しているお店であれば、上記の利点にあるような正確なレシートを貰うことができます。

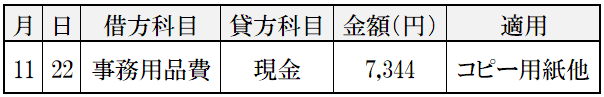

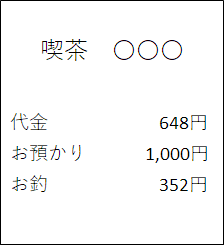

しかし、それこそ個人事業のお店など、以下のように、簡易的なレシートしかでないレジを使っているお店もあります。

このようなレシートでは、領収書の記載要件を満たしているとはいえないので、経費に計上することができません。

このようなレシートでは、領収書の記載要件を満たしているとはいえないので、経費に計上することができません。

この場合は、レシートではなくしっかりと領収書を作成してもらいましょう。

すぐシワクチャになる

これが最後にして最大の問題点です。

レシートはすぐにシワクチャになります。

買い物をして、鞄にレシートをしまって、家に帰って鞄からだします。

買い物をして、鞄にレシートをしまって、家に帰って鞄からだします。

すると、なんということでしょう、もうすでにシワクチャになっています。

ある程度量が溜まってから整理しようとすると、レシートを綺麗に広げるという作業だけで、実際結構な時間を消費してしまいます。

領収書に比べて紙自体も小さく柔らかいので、しょうがないことなのですが、レシートの大きな問題点といえるでしょう。

あくまでも参考としてご覧ください。

少額の物を複数買った時は「レシート」

ホームセンターなどで少額の物を複数買った時は、レシートを貰うようにしましょう。

このような、いわゆる消耗品や事務用品を買う場合が、上記のレシートの利点が最も活きる買い物といえます。

接待のための飲食代は「領収書」

得意先や取引先の方の接待などで、飲食店を利用した際は領収書を貰うようにしましょう。

居酒屋で何を注文したかというのは、会計上はどうでもいいことなので、レシートで内訳を明らかにする必要性がありません。

この場合はそれよりも、事業に関係する飲食代だったと証明することのほうが重要になります。

前提として、接待などの交際費は不正を疑われやすい項目になります。

領収書だけでなく、誰とどのような目的で利用したのかというメモを残しておくと、より確実です。

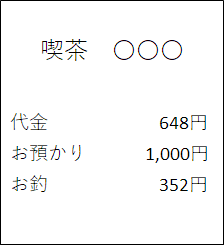

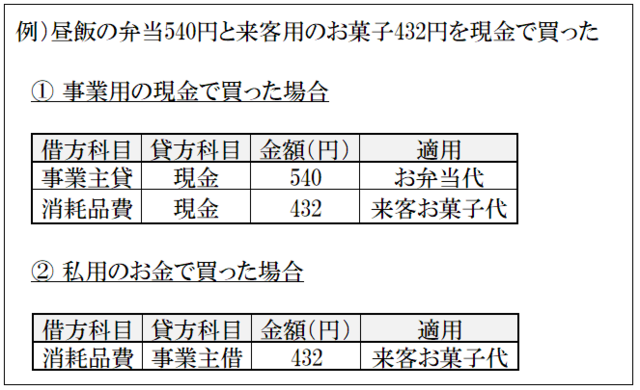

事業用の物と私用の物を一緒に買った時は「レシート」

コンビニで、自分のお昼の弁当と来客用のお菓子を一緒に買った、というような場合はレシートを貰いましょう。

このような場合、経費として計上できるのはお菓子のお金だけになります。

領収書を貰ってしまうと、お菓子の金額が分からなくなってしまうので、内訳の分かるレシートが必要になります。

また、事業用の物と私用の物を一緒に買った時の仕訳は以下のようになります。

レシートをもとに経費を正確に計上するように注意しましょう。

レシートをもとに経費を正確に計上するように注意しましょう。

取引内容が明確な場合は「領収書」

レシートの一番の利点は取引の内訳が分かることです。

なので、特定の1つの物だけを買った場合など、取引内容が明確で内訳が必要なければ、できるだけ領収書を貰うようにしましょう。

その際は、領収書の但書の部分に、しっかりと品目や用途を記載してもらいましょう。

その際の注意点について最後にお話していきたいと思います。

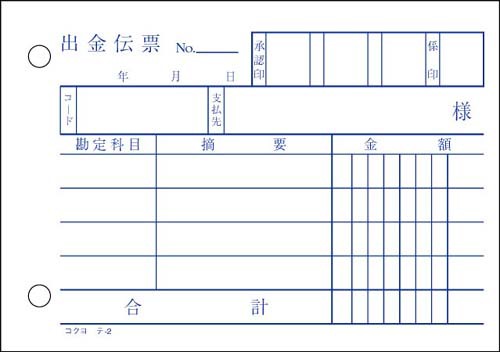

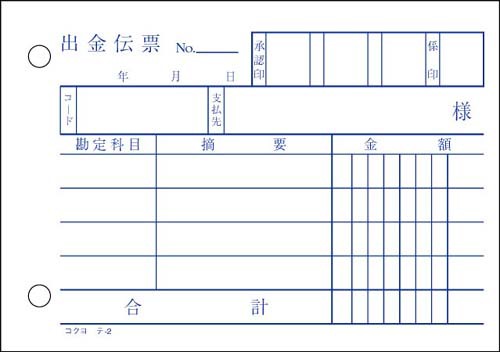

レシートの文字が消えかかっていたら出金伝票を作成

レシートの性質上、日に焼けたり、擦れたりして文字が薄れてしまうことがあります。

帳簿に入力する段階ではまだ読めたとしても、そのまま保存してしまったら文字が消えて完全に読めなくなってしまうかもしれません。

後々見返して文字が読めなければなんの意味もありません。

ですのでこの場合、手書きの出金伝票を作成します。

出典:「コクヨの通販カウネット」

出典:「コクヨの通販カウネット」

レシートの内容をこの出金伝票に書き写し、レシート一緒に保存しましょう。

また、レシートや領収書を貰い忘れた場合も、この出金伝票を作成しておくことで、経費に計上することができます。

クレジットカードの控えをレシートと混同しないように

買い物の際に、クレジットカードで決済することもあると思います。

クレジットカートや銀行振込というのは、現金での取引に比べて、帳簿作成の手間がかなり減るのでとても便利です。

しかし、その場合、クレジットのお客様控えを他のレシートと混同しないように注意しなければいけません。

仮に、クレジットの控えを現金の買い物のレシートと間違えて帳簿に入力してしまうと、経費の二重計上となってしまう可能性があります。

クレジットで買い物をした場合は、控えを貰った時点で他のレシートとは分けておくようにしましょう。

確定申告が終わっても捨てずに保管が必要

ここまでレシートについてお話してきましたが、確定申告が終わっても捨てずにとっておかなくてはいけません。

領収書やレシートの一番の役目は、帳簿に入力した取引が本当にあったのかを証明するということなので、保管していて初めて効果を発揮します。

個人事業主の帳簿書類の保存期間は、最長で7年間となっているので、7年経過するまでは大事にしまっておきましょう。

また、税務調査の場合、レシートの1枚1枚に至るまで細かくチェックされます。

ですので、保管する際は、後々見返しやすいように綺麗に整理することを心がけましょう。

レシートじゃ経費にならないと思ってました、という個人事業主の方は意外にも多くいらっしゃいます。

事業の必要経費を漏れなく計上することが、節税の第一歩です。

レシートと領収書は、後々自分にとってどちらのほうが都合がいいか、ということを考慮して貰うようにしましょう。

年末が近づくにつれて来年2、3月の確定申告に向けて、そろそろ準備を始めているという方も多いと思います。

確定申告の準備段階で最も重要なことといえば、、、そうです、領収書の整理です。

個人事業主にとって、必要経費を漏れなく計上するということは、税金を減らすためにとても大事なことです。

そのために、領収書というのは無くてはならないものです。

では、この領収書というのはレシートでも経費になるのでしょうか?

初めて確定申告をされる方で悩んでいる方も多いと思います。

ということで今回は、領収書とレシートどっちがいいのか?また、その際のポイントなどについてお話していきたいと思います。

- レシートの3つの利点

むしろ中には、レシートのほうが通常の領収書より優れているという人もいます。

では、一体何が優れているのか、レシートの利点についてお話していきます。

買い物の内訳が詳細に分かる

1つ目が、レシートには買い物の内訳が表示されているということです。

仮に、以下のような経費を計上したとします。

この時、レシートであれば何をどれくらい買ったのかというのが一目でわかります。

この時、レシートであれば何をどれくらい買ったのかというのが一目でわかります。領収書を貰った場合、買い物の細かい内訳は分からなくなってしまうので、このような点でレシートのほうが優れてるといえます。

日付や金額が正確

2つ目は、レシートに表示される日付や金額が正確だということです。

手書きの領収書を貰う場合だと、日付が抜けていたり金額が間違っていたりということがたまにあります。

その場合、日付であればこちらで訂正することができますが、金額の間違いはこちらで訂正することはできません。

お店に行って訂正してもらうか、その領収書を経費に入れるのはあきらめるか、ということになります。

レシートのほうが手書きの領収書に比べて、間違いがはるかに少なくなるので、この点もレシートのほうが優れてるといえます。

「あ、領収書下さい」と言わなくてすむ

これは上記の2つとは少し毛色が違いますが、3つ目は、いちいち領収書を貰う手間がないということです。

領収書を貰う場合、宛名や但書など、必要事項をちゃんと記載してもらう必要があります。

領収書を貰う場合、宛名や但書など、必要事項をちゃんと記載してもらう必要があります。買い物の度に自分の名前や事業の屋号を書いてもらうのは、正直言って面倒です。

コンビニや、少額の買い物の時に領収書を頼むというのもなんだか気が引けます。

小さなことかもしれませんが、こういった面もレシートのほうが優れている点といえます。

- レシートの3つの問題点

しかし、レシートには問題となることもいくつか存在します。

続いては、レシートの問題点についてみていきましょう。

宛名の記載がない

1つ目の問題点は、レシートには宛名の記載がないということです。

宛名がないということは、実際に誰がその買い物を行ったのかレシートだけみても分からないということです。

本当に事業の経費として使ったのか判断しづらくなれば、当然、税務署から疑われる可能性は上がります。

他人のレシートや私用のレシートを事業の経費として計上して、税務調査で不正が発覚するというのは実際に起こっているケースです。

一切の不正がなかったとしても、税務署から疑われるきっかけになりやすいというのは、レシートの問題点といえます。

お店によって簡易的すぎることがある

コンビニやデパートなど、しっかりとしたレジを使用しているお店であれば、上記の利点にあるような正確なレシートを貰うことができます。

しかし、それこそ個人事業のお店など、以下のように、簡易的なレシートしかでないレジを使っているお店もあります。

このようなレシートでは、領収書の記載要件を満たしているとはいえないので、経費に計上することができません。

このようなレシートでは、領収書の記載要件を満たしているとはいえないので、経費に計上することができません。この場合は、レシートではなくしっかりと領収書を作成してもらいましょう。

すぐシワクチャになる

これが最後にして最大の問題点です。

レシートはすぐにシワクチャになります。

買い物をして、鞄にレシートをしまって、家に帰って鞄からだします。

買い物をして、鞄にレシートをしまって、家に帰って鞄からだします。すると、なんということでしょう、もうすでにシワクチャになっています。

ある程度量が溜まってから整理しようとすると、レシートを綺麗に広げるという作業だけで、実際結構な時間を消費してしまいます。

領収書に比べて紙自体も小さく柔らかいので、しょうがないことなのですが、レシートの大きな問題点といえるでしょう。

- こんな時は「レシート」、あんな時は「領収書」

あくまでも参考としてご覧ください。

少額の物を複数買った時は「レシート」

ホームセンターなどで少額の物を複数買った時は、レシートを貰うようにしましょう。

このような、いわゆる消耗品や事務用品を買う場合が、上記のレシートの利点が最も活きる買い物といえます。

接待のための飲食代は「領収書」

得意先や取引先の方の接待などで、飲食店を利用した際は領収書を貰うようにしましょう。

居酒屋で何を注文したかというのは、会計上はどうでもいいことなので、レシートで内訳を明らかにする必要性がありません。

この場合はそれよりも、事業に関係する飲食代だったと証明することのほうが重要になります。

前提として、接待などの交際費は不正を疑われやすい項目になります。

領収書だけでなく、誰とどのような目的で利用したのかというメモを残しておくと、より確実です。

事業用の物と私用の物を一緒に買った時は「レシート」

コンビニで、自分のお昼の弁当と来客用のお菓子を一緒に買った、というような場合はレシートを貰いましょう。

このような場合、経費として計上できるのはお菓子のお金だけになります。

領収書を貰ってしまうと、お菓子の金額が分からなくなってしまうので、内訳の分かるレシートが必要になります。

また、事業用の物と私用の物を一緒に買った時の仕訳は以下のようになります。

レシートをもとに経費を正確に計上するように注意しましょう。

レシートをもとに経費を正確に計上するように注意しましょう。取引内容が明確な場合は「領収書」

レシートの一番の利点は取引の内訳が分かることです。

なので、特定の1つの物だけを買った場合など、取引内容が明確で内訳が必要なければ、できるだけ領収書を貰うようにしましょう。

その際は、領収書の但書の部分に、しっかりと品目や用途を記載してもらいましょう。

- レシートを整理する際に注意すべきポイント

その際の注意点について最後にお話していきたいと思います。

レシートの文字が消えかかっていたら出金伝票を作成

レシートの性質上、日に焼けたり、擦れたりして文字が薄れてしまうことがあります。

帳簿に入力する段階ではまだ読めたとしても、そのまま保存してしまったら文字が消えて完全に読めなくなってしまうかもしれません。

後々見返して文字が読めなければなんの意味もありません。

ですのでこの場合、手書きの出金伝票を作成します。

出典:「コクヨの通販カウネット」

出典:「コクヨの通販カウネット」レシートの内容をこの出金伝票に書き写し、レシート一緒に保存しましょう。

また、レシートや領収書を貰い忘れた場合も、この出金伝票を作成しておくことで、経費に計上することができます。

クレジットカードの控えをレシートと混同しないように

買い物の際に、クレジットカードで決済することもあると思います。

クレジットカートや銀行振込というのは、現金での取引に比べて、帳簿作成の手間がかなり減るのでとても便利です。

しかし、その場合、クレジットのお客様控えを他のレシートと混同しないように注意しなければいけません。

仮に、クレジットの控えを現金の買い物のレシートと間違えて帳簿に入力してしまうと、経費の二重計上となってしまう可能性があります。

クレジットで買い物をした場合は、控えを貰った時点で他のレシートとは分けておくようにしましょう。

確定申告が終わっても捨てずに保管が必要

ここまでレシートについてお話してきましたが、確定申告が終わっても捨てずにとっておかなくてはいけません。

領収書やレシートの一番の役目は、帳簿に入力した取引が本当にあったのかを証明するということなので、保管していて初めて効果を発揮します。

個人事業主の帳簿書類の保存期間は、最長で7年間となっているので、7年経過するまでは大事にしまっておきましょう。

また、税務調査の場合、レシートの1枚1枚に至るまで細かくチェックされます。

ですので、保管する際は、後々見返しやすいように綺麗に整理することを心がけましょう。

- まとめ

レシートじゃ経費にならないと思ってました、という個人事業主の方は意外にも多くいらっしゃいます。

事業の必要経費を漏れなく計上することが、節税の第一歩です。

レシートと領収書は、後々自分にとってどちらのほうが都合がいいか、ということを考慮して貰うようにしましょう。