ブログ

65万円控除だけじゃない|個人事業主が白色申告から青色申告にすべき理由

個人事業主の方でご自身で確定申告をされている方は多いと思います。

確定申告をする際は、青色申告か白色申告のどちらかで申告します。

一般的に、青色申告のほうが税務上のメリットが大きく、インタ-ネットで調べてみても青色申告がお勧めされています。

しかし、青色ではなく白色で申告をしているという事業主の方は、まだまだたくさんいらっしゃるのではないでしょうか?

今回は、青色申告のメリットや、申請の仕方、具体的な記帳のやり方等お話していきたいと思います。

青色申告とは?

日本の所得税は、納税者が自ら税法にしたがって所得金額と税額を正しく計算し納税するという、「申告納税制度」を採っています。

そのために、収入金額や必要経費に関する日々の取引を記帳し、取引の際の書類等を保存しておく必要があります。

税務署に申請を行い、一定水準の記帳と、その記帳に基づいた正しい申告をする人に対して、税務上の優遇措置を図る制度のことを青色申告制度といいます。

青色申告ができるのは、「事業所得」、「不動産所得」、「山林所得」がある、いわゆる個人事業主といわれる人です。

青色申告の条件を満たしていなかったり、申請をしていない人は全て白色申告となります。

青色申告の記帳の仕方と保存の期限

青色申告の記帳は、年末に貸借対照表と損益計算書を作成できるような正規の簿記によることが原則です。(複式簿記)

しかし、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいとされています。

これらの帳簿及び書類などは、原則として7年間、書類によっては5年間保存することが義務付けられています。

青色申告の特典

青色申告制度の適用を受けることで、多くの税務上の特典を受けることができます。

主なものについてまずはご紹介します。

① 特別控除65万円

一番の特典がこれです。

青色申告によって、所得控除を受けることができ、その分所得税の金額を減らすことができます。

複式簿記により記帳し、それに基づいて作成した貸借対照表と損益計算書を確定申告書に添付している場合、最高で65万円の控除を受けることができます。(事業所得、不動産所得)

それ以外の簡易的な記帳を行う青色申告者は、最高で10万円の控除を受けることができます。(事業所得、不動産所得、山林所得)

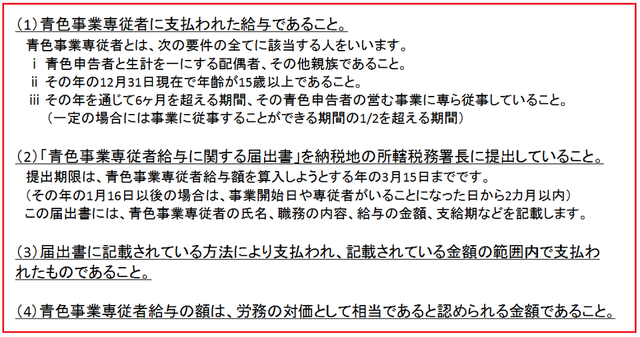

② 家族への給与が全額経費に

青色申告者が家族を従業員として雇う場合、一定要件を満たす範囲の給与を全て必要経費にすることができます。

ただし、青色事業専従者として給与の支払いを受けるものは、控除対象配偶者や扶養親族にはなれません。

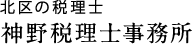

青色事業専従者給与として認められる要件は以下の通りです。

また、白色申告者が家族を従業員とする場合は、配偶者なら86万円まで、その他親族であれば一人につき50万円まで、「事業専従者控除」として申告者の所得金額から控除されます。

③ 赤字を3年間繰り越せる

事業所得などに損失がある場合で、損益通算しても控除しきれない純損失が生じた場合、その損失額を翌年以後3年間に渡って繰り越して、各年分の所得金額から控除できます。

2016年 100万円の赤字

2017年 30万円の黒字

2018年 40万円の黒字

2019年 150万円の黒字

の場合

2017年の課税所得は

30万円-100万円=0円(▲70万円)

2018年の課税所得は

40万円-70万円=0円(▲30万円)

2019年の課税所得は

150万円-30万円=120万円

というように赤字を繰り越すことができます。

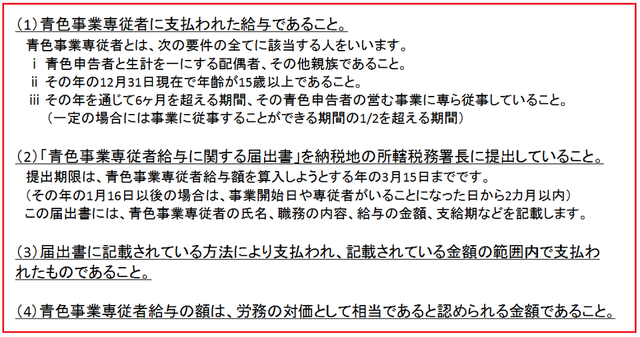

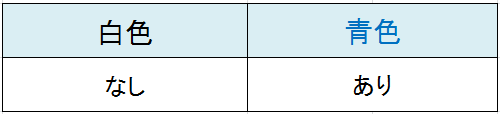

届出の必要

青色申告は、「青色申告承認申請書」を税務署に提出します。

青色申告は、「青色申告承認申請書」を税務署に提出します。

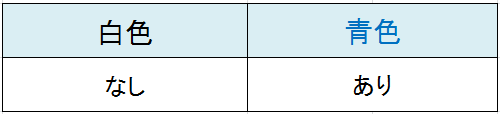

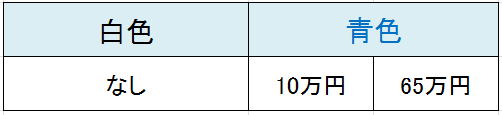

特別控除

青色申告の場合、記帳の仕方に応じて最高10万円~最高65万円まで控除を受けることができます。

青色申告の場合、記帳の仕方に応じて最高10万円~最高65万円まで控除を受けることができます。

事業の収入額を600万円、必要経費を100万円、その他控除額を50万円とした場合、青色申告控除の有無で、税額は以下のように変化します。

① 白色申告の場合

収入額 600万円

- 必要経費 100万円

所得金額 500万円

- その他所得控除 50万円

課税所得 450万円

所得税額は、450万円×20%-42,750円=857,250円

となります。

② 青色申告の場合

収入額 600万円

- 必要経費 100万円

- 青色申告控除 65万円

所得金額 435万円

- その他控除 50万円

課税所得 385万円

所得金額は、385万円×20%-42,750円=727,250円

となります。

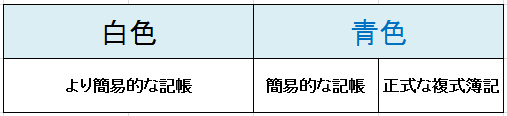

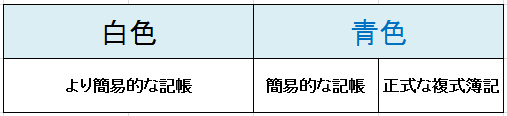

記帳義務

青色、白色ともに記帳義務があります。

青色、白色ともに記帳義務があります。

青色申告の場合は、貸借対照表と損益計算書を添付した正式な複式簿記か、現金出納帳や経費帳などの帳簿を備え付けた簡易的な記帳の、どちらかが必要になります。

それによって最高控除額が変わります。

白色申告の場合は、一つ一つの取引ごとではなく、日々の合計金額をまとめて記帳するようなより簡易的な方法が認められています。

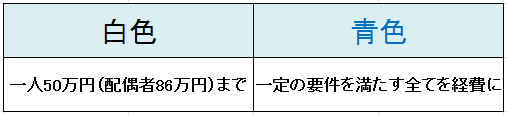

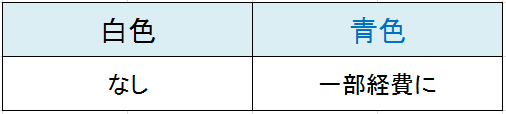

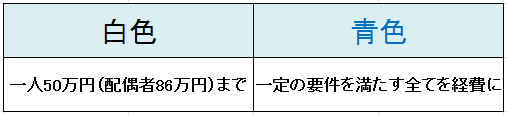

専従者給与

配偶者やその他親族などの家族に対して給与を支払う場合、青色申告であれば、一定の要件を満たす全てを経費にすることができます。

配偶者やその他親族などの家族に対して給与を支払う場合、青色申告であれば、一定の要件を満たす全てを経費にすることができます。

白色申告の場合は、事業専従者控除として、配偶者は86万円まで、その他親族であれば50万円まで控除することができます。

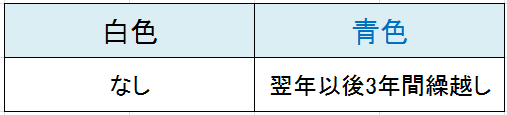

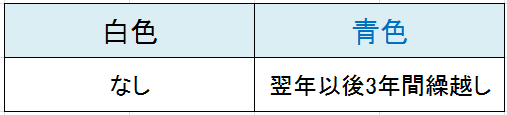

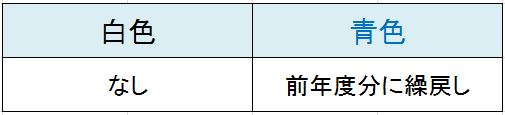

純損失の繰越し

青色申告の場合、純損失が出たとしても、翌年以後3年間に渡ってその損失額を繰り越して、各年分の所得金額から控除することができます。

青色申告の場合、純損失が出たとしても、翌年以後3年間に渡ってその損失額を繰り越して、各年分の所得金額から控除することができます。

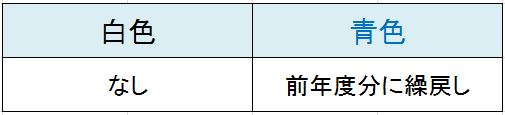

純損失の繰戻し

前年度も青色申告をしていた場合、純損失の繰越しに代えて、その損失額を前年に繰り戻して、前年分の所得税の還付を受けることができます。

前年度も青色申告をしていた場合、純損失の繰越しに代えて、その損失額を前年に繰り戻して、前年分の所得税の還付を受けることができます。

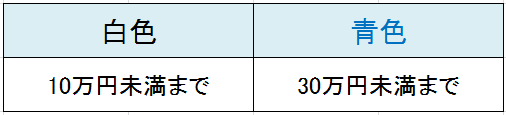

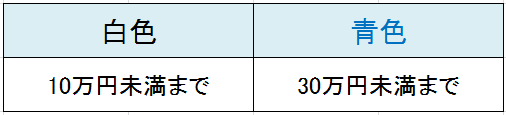

減価償却資産の一括経費算入

自動車やパソコンなどの減価償却資産を取得した際、通常は耐用年数に応じて数年間をかけて経費として計上されていきます。

自動車やパソコンなどの減価償却資産を取得した際、通常は耐用年数に応じて数年間をかけて経費として計上されていきます。

青色申告の場合、30万円未満の減価償却資産は一括で経費にすることができます。

白色申告の場合は、10万円未満まで一括で経費にできます。

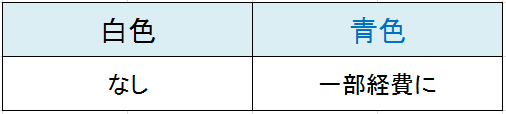

自宅をオフィスとした場合の経費算入

自宅で事業を行っている場合、青色申告であれば、家賃や光熱費の一部を経費にすることができます。

自宅で事業を行っている場合、青色申告であれば、家賃や光熱費の一部を経費にすることができます。

私的使用分と事業使用分とを按分して経費を計算します。

青色申告のために必要な手続きについてお話します。

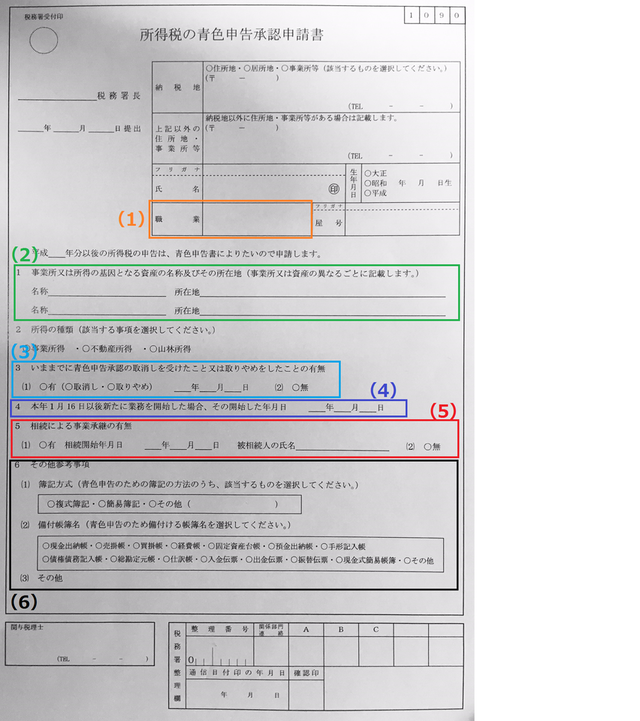

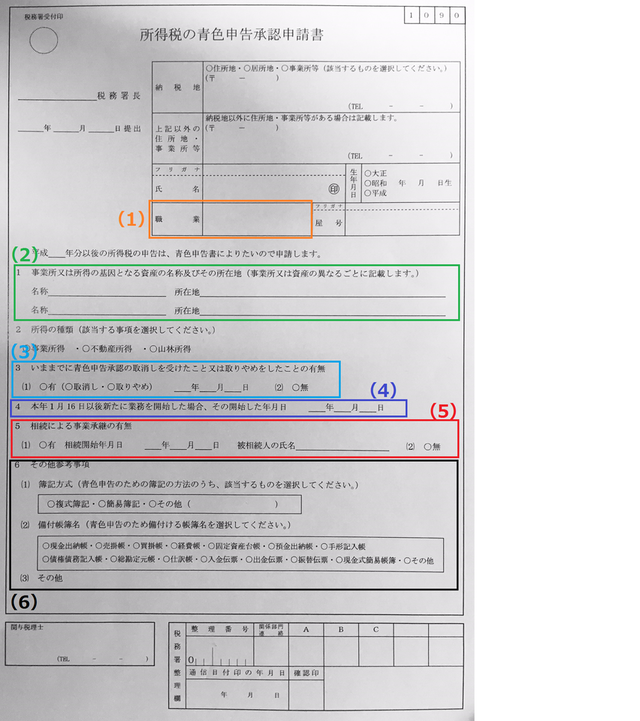

所得税の青色申告承認申請書

まず、「所得税の青色申告承認申請書」に必要事項を記入し、税務署に提出します。

要点について、以下で解説します。

(1)「職業」

(1)「職業」

職業の内容を具体的に、例えば「洋菓子小売り」などと記載します。

(2)「1 事業所又は所得の基因となる資産の名称及びその所在地」

事業所や資産の名称とその所在地を記載します。

不動産所得として、マンション等を複数所有していて、記載しきれない場合は適宜の用紙に記載して添付します。

(3)「3 いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無」

今までに青色申告承認の取消しを受けたり、取りやめの届出をしたことがある場合は、有を〇で囲み、取消しの通知のあった日又は取りやめの届出をした日の年月日を記載します。

なお、取消しの通知のあった日又は取りやめの届出をした日から1年以内は、申請が却下されることがあります。

(4)「4 本年1月16日以後新たに業務を開始した場合、その開始した年月日」

最初に青色申告をしようとする年の1月16日以後に開業した場合又は相続により事業の承継があった場合、その開業等の年月日を記載します。

(5)「5 相続による事業継承の有無」

相続により事業の継承があった場合は、有を〇で囲み、相続を開始した日の年月日及び被相続人の氏名を記載します。

(6)「6 その他の参考事項」

65万円の控除を受けるためには(1)の複式簿記に〇をします。

(2)の備付帳簿名については、「固定資産台帳」、「総勘定元帳」、「仕訳帳」の3つに〇をつけ、残りは必要に応じて〇しましょう。

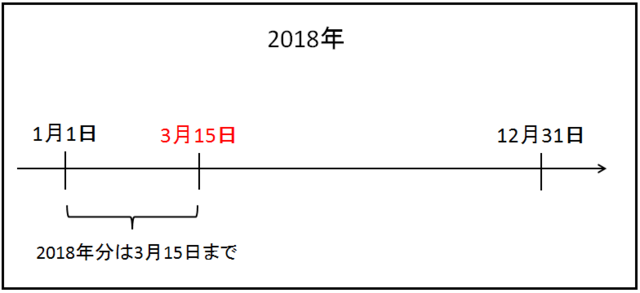

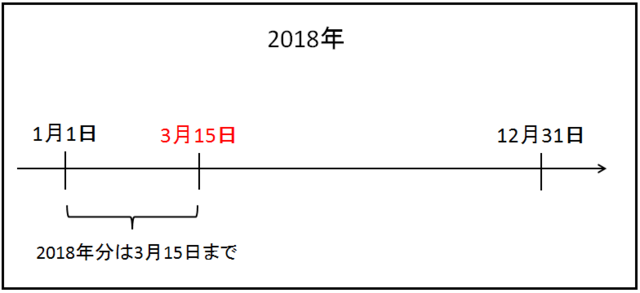

提出期限は3月15日まで

原則として、その年の3月15日までが申請書の提出期限になります。

それ以外に、新規開業した場合と、相続により業務を継承した場合は以下の表のようになります。

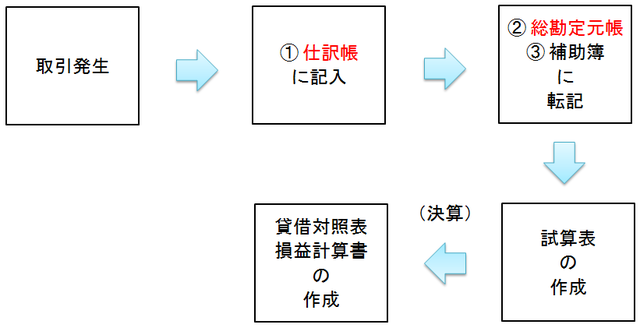

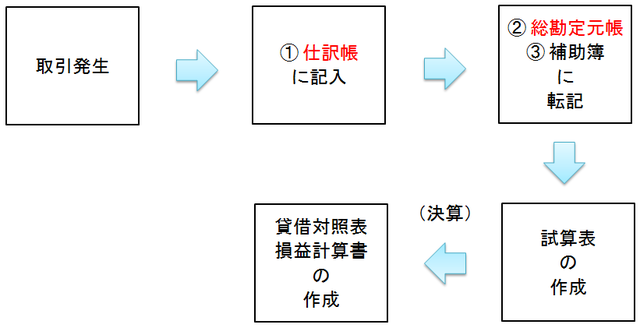

青色申告の記帳の流れ

青色申告で、65万円の所得控除を得るためには、正規の簿記の原則(複式簿記)によって、貸借対照表と損益計算書を作成しなくてはいけません。

作成までの流れは以下の通りです。

① 仕訳帳

仕訳帳とは、全ての取引の勘定科目を決めるとともに、借方及び貸方に仕訳するための帳簿です。

取引の発生順に、取引年月日、内容、勘定科目、金額を記入します。

② 総勘定元帳

総勘定元帳とは、全ての取引を勘定科目ごとに分類して整理及び計算するための帳簿です。

勘定科目ごとに記載の年月日、相手方の勘定科目及び金額を記載します。

仕訳帳と総勘定元帳を総称して主要簿といいます。

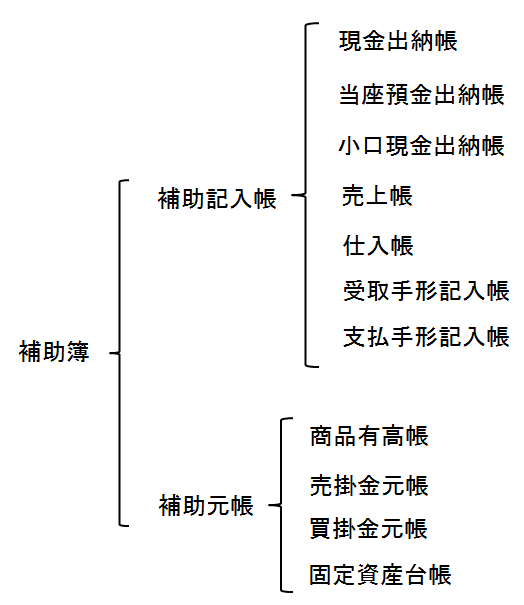

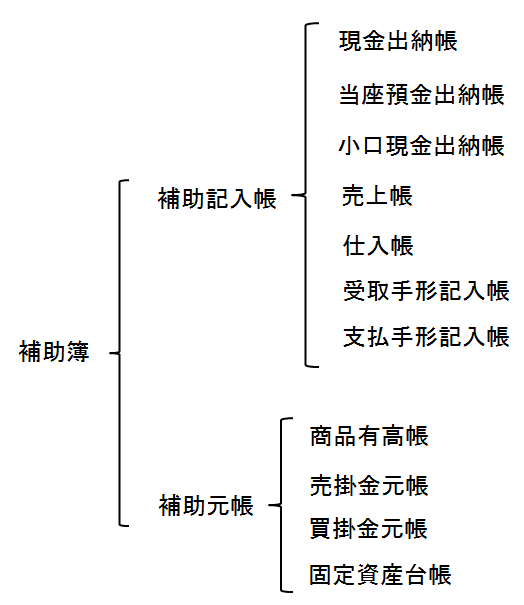

③ 補助簿

補助簿とは、特定の取引、勘定についての明細を記録するための帳簿です。

現金出納帳や仕訳帳などを総じて補助簿といいます。

補助簿の帳簿組織は以下の通りです。

いくつかご紹介します。

帳簿書類を提示しない場合

税務調査の際、帳簿書類の提示を再三求められたにも関わらず、正当な理由無くその提示を拒否した場合、提示しなかったうちの最も古い事業年度分以後について承認が取り消されます。

税務署長の指示に従わない場合

帳簿書類の備付け、記録、保存が規定に則っておらず、さらに、税務署帳からの改正の指示に従わない場合、承認が取り消されます。

隠ぺい、仮装等を行った場合

期限後申告により「決定」又は「更正」された所得金額のうち、隠ぺい・仮装による不正所得金額が当初申告していた金額の50%を超える場合、承認が取り消されます。

また、欠損金を減額する「更正」を実施した場合も同じように、隠ぺい・仮装による不正欠損金額が50%を超える場合、承認が取り消されます。

ただし、不正金額が500万円に満たない場合を除きます。

2期連続で申告書を提出しなかった場合

無申告や期限後申告などで、2期連続で期限内に申告書を提出しなかった場合、承認が取り消されます。

記帳や申請など多少の手間はありますが、青色申告のための簿記の知識は経営していく上でも役に立ちますので、全部が全部デメリットになるわけではありません。

白色申告の方は今一度、検討してみてはいかがでしょうか?

参考:国税庁ホ-ムペ-ジ

http://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/shoto316.htm

確定申告をする際は、青色申告か白色申告のどちらかで申告します。

一般的に、青色申告のほうが税務上のメリットが大きく、インタ-ネットで調べてみても青色申告がお勧めされています。

しかし、青色ではなく白色で申告をしているという事業主の方は、まだまだたくさんいらっしゃるのではないでしょうか?

今回は、青色申告のメリットや、申請の仕方、具体的な記帳のやり方等お話していきたいと思います。

- 青色申告って何?

青色申告とは?

日本の所得税は、納税者が自ら税法にしたがって所得金額と税額を正しく計算し納税するという、「申告納税制度」を採っています。

そのために、収入金額や必要経費に関する日々の取引を記帳し、取引の際の書類等を保存しておく必要があります。

税務署に申請を行い、一定水準の記帳と、その記帳に基づいた正しい申告をする人に対して、税務上の優遇措置を図る制度のことを青色申告制度といいます。

青色申告ができるのは、「事業所得」、「不動産所得」、「山林所得」がある、いわゆる個人事業主といわれる人です。

青色申告の条件を満たしていなかったり、申請をしていない人は全て白色申告となります。

青色申告の記帳の仕方と保存の期限

青色申告の記帳は、年末に貸借対照表と損益計算書を作成できるような正規の簿記によることが原則です。(複式簿記)

しかし、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいとされています。

これらの帳簿及び書類などは、原則として7年間、書類によっては5年間保存することが義務付けられています。

青色申告の特典

青色申告制度の適用を受けることで、多くの税務上の特典を受けることができます。

主なものについてまずはご紹介します。

① 特別控除65万円

一番の特典がこれです。

青色申告によって、所得控除を受けることができ、その分所得税の金額を減らすことができます。

複式簿記により記帳し、それに基づいて作成した貸借対照表と損益計算書を確定申告書に添付している場合、最高で65万円の控除を受けることができます。(事業所得、不動産所得)

それ以外の簡易的な記帳を行う青色申告者は、最高で10万円の控除を受けることができます。(事業所得、不動産所得、山林所得)

② 家族への給与が全額経費に

青色申告者が家族を従業員として雇う場合、一定要件を満たす範囲の給与を全て必要経費にすることができます。

ただし、青色事業専従者として給与の支払いを受けるものは、控除対象配偶者や扶養親族にはなれません。

青色事業専従者給与として認められる要件は以下の通りです。

また、白色申告者が家族を従業員とする場合は、配偶者なら86万円まで、その他親族であれば一人につき50万円まで、「事業専従者控除」として申告者の所得金額から控除されます。

③ 赤字を3年間繰り越せる

事業所得などに損失がある場合で、損益通算しても控除しきれない純損失が生じた場合、その損失額を翌年以後3年間に渡って繰り越して、各年分の所得金額から控除できます。

2016年 100万円の赤字

2017年 30万円の黒字

2018年 40万円の黒字

2019年 150万円の黒字

の場合

2017年の課税所得は

30万円-100万円=0円(▲70万円)

2018年の課税所得は

40万円-70万円=0円(▲30万円)

2019年の課税所得は

150万円-30万円=120万円

というように赤字を繰り越すことができます。

- 青色と白色との比較

届出の必要

青色申告は、「青色申告承認申請書」を税務署に提出します。

青色申告は、「青色申告承認申請書」を税務署に提出します。特別控除

青色申告の場合、記帳の仕方に応じて最高10万円~最高65万円まで控除を受けることができます。

青色申告の場合、記帳の仕方に応じて最高10万円~最高65万円まで控除を受けることができます。事業の収入額を600万円、必要経費を100万円、その他控除額を50万円とした場合、青色申告控除の有無で、税額は以下のように変化します。

① 白色申告の場合

収入額 600万円

- 必要経費 100万円

所得金額 500万円

- その他所得控除 50万円

課税所得 450万円

所得税額は、450万円×20%-42,750円=857,250円

となります。

② 青色申告の場合

収入額 600万円

- 必要経費 100万円

- 青色申告控除 65万円

所得金額 435万円

- その他控除 50万円

課税所得 385万円

所得金額は、385万円×20%-42,750円=727,250円

となります。

記帳義務

青色、白色ともに記帳義務があります。

青色、白色ともに記帳義務があります。青色申告の場合は、貸借対照表と損益計算書を添付した正式な複式簿記か、現金出納帳や経費帳などの帳簿を備え付けた簡易的な記帳の、どちらかが必要になります。

それによって最高控除額が変わります。

白色申告の場合は、一つ一つの取引ごとではなく、日々の合計金額をまとめて記帳するようなより簡易的な方法が認められています。

専従者給与

配偶者やその他親族などの家族に対して給与を支払う場合、青色申告であれば、一定の要件を満たす全てを経費にすることができます。

配偶者やその他親族などの家族に対して給与を支払う場合、青色申告であれば、一定の要件を満たす全てを経費にすることができます。白色申告の場合は、事業専従者控除として、配偶者は86万円まで、その他親族であれば50万円まで控除することができます。

純損失の繰越し

青色申告の場合、純損失が出たとしても、翌年以後3年間に渡ってその損失額を繰り越して、各年分の所得金額から控除することができます。

青色申告の場合、純損失が出たとしても、翌年以後3年間に渡ってその損失額を繰り越して、各年分の所得金額から控除することができます。純損失の繰戻し

前年度も青色申告をしていた場合、純損失の繰越しに代えて、その損失額を前年に繰り戻して、前年分の所得税の還付を受けることができます。

前年度も青色申告をしていた場合、純損失の繰越しに代えて、その損失額を前年に繰り戻して、前年分の所得税の還付を受けることができます。減価償却資産の一括経費算入

自動車やパソコンなどの減価償却資産を取得した際、通常は耐用年数に応じて数年間をかけて経費として計上されていきます。

自動車やパソコンなどの減価償却資産を取得した際、通常は耐用年数に応じて数年間をかけて経費として計上されていきます。青色申告の場合、30万円未満の減価償却資産は一括で経費にすることができます。

白色申告の場合は、10万円未満まで一括で経費にできます。

自宅をオフィスとした場合の経費算入

自宅で事業を行っている場合、青色申告であれば、家賃や光熱費の一部を経費にすることができます。

自宅で事業を行っている場合、青色申告であれば、家賃や光熱費の一部を経費にすることができます。私的使用分と事業使用分とを按分して経費を計算します。

- 青色申告をするには

青色申告のために必要な手続きについてお話します。

所得税の青色申告承認申請書

まず、「所得税の青色申告承認申請書」に必要事項を記入し、税務署に提出します。

要点について、以下で解説します。

(1)「職業」

(1)「職業」職業の内容を具体的に、例えば「洋菓子小売り」などと記載します。

(2)「1 事業所又は所得の基因となる資産の名称及びその所在地」

事業所や資産の名称とその所在地を記載します。

不動産所得として、マンション等を複数所有していて、記載しきれない場合は適宜の用紙に記載して添付します。

(3)「3 いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無」

今までに青色申告承認の取消しを受けたり、取りやめの届出をしたことがある場合は、有を〇で囲み、取消しの通知のあった日又は取りやめの届出をした日の年月日を記載します。

なお、取消しの通知のあった日又は取りやめの届出をした日から1年以内は、申請が却下されることがあります。

(4)「4 本年1月16日以後新たに業務を開始した場合、その開始した年月日」

最初に青色申告をしようとする年の1月16日以後に開業した場合又は相続により事業の承継があった場合、その開業等の年月日を記載します。

(5)「5 相続による事業継承の有無」

相続により事業の継承があった場合は、有を〇で囲み、相続を開始した日の年月日及び被相続人の氏名を記載します。

(6)「6 その他の参考事項」

65万円の控除を受けるためには(1)の複式簿記に〇をします。

(2)の備付帳簿名については、「固定資産台帳」、「総勘定元帳」、「仕訳帳」の3つに〇をつけ、残りは必要に応じて〇しましょう。

提出期限は3月15日まで

原則として、その年の3月15日までが申請書の提出期限になります。

それ以外に、新規開業した場合と、相続により業務を継承した場合は以下の表のようになります。

| 区分 | 提出期限 |

| 原則 | 青色申告の承認を受けようとする年の3月15日まで |

| 新規開業した場合 | 業務を開始した日から2ヶ月以内 |

| 被相続人が白色申告者の場合 | 業務を継承した日から2ヶ月以内 |

| 被相続人が青色申告者の場合(死亡の日が1月1日~8月31日) | 死亡の日から4ヶ月以内 |

| 被相続人が青色申告者の場合(死亡の日が9月1日~10月31日) | その年12月31日 |

| 被相続人が青色申告者の場合(死亡の日が11月1日~12月31日) | 翌年2月15日 |

青色申告の記帳の流れ

青色申告で、65万円の所得控除を得るためには、正規の簿記の原則(複式簿記)によって、貸借対照表と損益計算書を作成しなくてはいけません。

作成までの流れは以下の通りです。

① 仕訳帳

仕訳帳とは、全ての取引の勘定科目を決めるとともに、借方及び貸方に仕訳するための帳簿です。

取引の発生順に、取引年月日、内容、勘定科目、金額を記入します。

② 総勘定元帳

総勘定元帳とは、全ての取引を勘定科目ごとに分類して整理及び計算するための帳簿です。

勘定科目ごとに記載の年月日、相手方の勘定科目及び金額を記載します。

仕訳帳と総勘定元帳を総称して主要簿といいます。

③ 補助簿

補助簿とは、特定の取引、勘定についての明細を記録するための帳簿です。

現金出納帳や仕訳帳などを総じて補助簿といいます。

補助簿の帳簿組織は以下の通りです。

- 青色申告の承認が取り消される場合

いくつかご紹介します。

帳簿書類を提示しない場合

税務調査の際、帳簿書類の提示を再三求められたにも関わらず、正当な理由無くその提示を拒否した場合、提示しなかったうちの最も古い事業年度分以後について承認が取り消されます。

税務署長の指示に従わない場合

帳簿書類の備付け、記録、保存が規定に則っておらず、さらに、税務署帳からの改正の指示に従わない場合、承認が取り消されます。

隠ぺい、仮装等を行った場合

期限後申告により「決定」又は「更正」された所得金額のうち、隠ぺい・仮装による不正所得金額が当初申告していた金額の50%を超える場合、承認が取り消されます。

また、欠損金を減額する「更正」を実施した場合も同じように、隠ぺい・仮装による不正欠損金額が50%を超える場合、承認が取り消されます。

ただし、不正金額が500万円に満たない場合を除きます。

2期連続で申告書を提出しなかった場合

無申告や期限後申告などで、2期連続で期限内に申告書を提出しなかった場合、承認が取り消されます。

- まとめ

記帳や申請など多少の手間はありますが、青色申告のための簿記の知識は経営していく上でも役に立ちますので、全部が全部デメリットになるわけではありません。

白色申告の方は今一度、検討してみてはいかがでしょうか?

参考:国税庁ホ-ムペ-ジ

http://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/shoto316.htm