カテゴリ

月別 アーカイブ

- 2020年7月 (1)

- 2020年5月 (2)

- 2020年4月 (1)

- 2020年2月 (1)

- 2020年1月 (2)

- 2019年12月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年7月 (2)

- 2019年6月 (4)

- 2019年5月 (2)

- 2019年4月 (3)

- 2019年2月 (1)

- 2019年1月 (3)

- 2018年12月 (6)

- 2018年11月 (9)

- 2018年10月 (10)

- 2018年9月 (10)

- 2018年8月 (9)

- 2018年7月 (7)

- 2018年6月 (6)

- 2018年5月 (5)

- 2018年4月 (9)

- 2018年2月 (1)

- 2018年1月 (3)

- 2017年11月 (1)

- 2017年10月 (2)

- 2017年9月 (2)

- 2017年8月 (1)

最近のエントリー

HOME > ブログ > 税の豆知識 > 売上1,000万円を超えると納税義務が!?|消費税のしくみと計算の仕方

ブログ

< 独立したての個人事業主とフリ-ランスのための「税理士会」活用術 | 一覧へ戻る | フリ-ランスの確定申告|自分で行う際の4つの注意点と抑えておきたい4つのポイント >

売上1,000万円を超えると納税義務が!?|消費税のしくみと計算の仕方

「「eat in」は10%で「take out」は8%?|消費税の軽減税率制度のために必要な3つの対応」

軽減税率制度への対応はもちろんですが、そもそも消費税が10%に増税されることで生活に大きな影響がでることが予想されます。

さて、そんな誰でも身近な消費税ですが、事業主や会社にとっては消費者以上に頭を悩ます種となります。

ということで今回は、個人事業主や法人に対する消費税課税の仕組みと納付の流れまでお話していきます。

- 消費税課税のしくみ

まずは消費税という税金がどのようなものなのかお話していきます。

消費税とは

消費税は、商品の販売やサ-ビスの提供などの取引に対して広く公平に課税される税金です。

消費者が負担し事業者が納付します。

消費税は、「消費税(国税)」と「地方消費税」に分かれており、現行の税率では「消費税(国税)」が6.3%、「地方消費税」が1.7%で合わせて8%となっています。

課税されない取引

消費税は日本国内での取引や、外国からの輸入などほとんどの取引に課税されます。

しかし、ある特定の取引については非課税となっています。

消費税が非課税の取引は以下の通りです。

・土地の譲渡、貸付け(一時的なものは除く)など

・有価証券、支払手段の譲渡など

・利子、保証料、保険料など

・特定の場所で行う郵便切手、印紙などの譲渡

・商品券、プリペイドカ-ドなどの譲渡

・住民票、戸籍抄本等の行政手数料

・外国為替など

・社会保険医療など

・介護保険サ-ビス、社会福祉事業など

・お産費用など

・埋葬料、火葬料

・一定の身体障害者用品の譲渡、貸付けなど

・一定の学校の授業料、入学金、入学検定料、施設設備費など

・教科用図書の譲渡

・住宅の貸付け(一時的なものは除く)

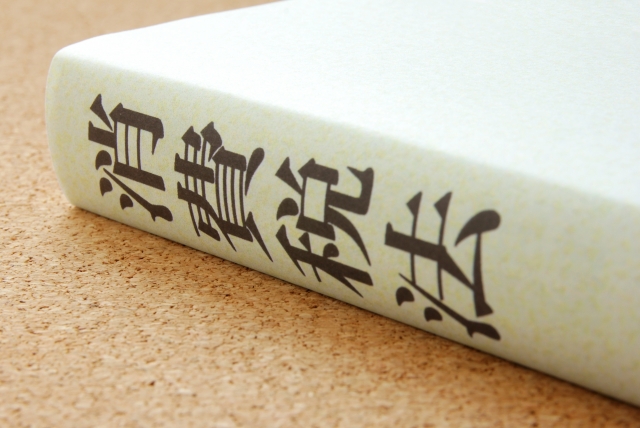

売上が1,000万円を超えると課税事業者(納税義務者)に?

上記でお話した通り、消費税は消費者が負担し、事業者が納税します。

しかし、全ての個人事業主と法人に消費税の納税義務があるわけではありません。

1年間の売上が1,000万円を超えた場合は、超えた年度の翌々年に課税事業者となり消費税の納税義務が発生します。

また、その年の事業開始日から6ヶ月間で売上が1,000万円を超えた場合は、超えた年度の翌年に課税事業者となり消費税の納税義務が発生します。

個人事業主が課税事業者になる期間は以下の通りです。

(国税庁ホ-ムペ-ジより抜粋)

http://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_3.htm

http://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_3.htm

- 消費税の計算方法

続いては納税すべき消費税額の計算についてお話します。

計算はまず消費税(国税)を計算し、その値を基に地方消費税を計算します。

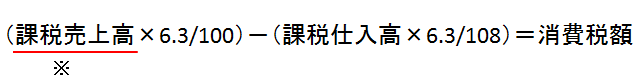

一般課税での消費税(国税)の計算

一般課税での計算方法は、実際の売上に係る消費税から、実際の仕入に係る消費税を差し引いて計算します。

(※)この課税売上高は税抜の金額です。

(※)この課税売上高は税抜の金額です。また、この計算を行うためには、帳簿及び領収書等を保存しておく必要があります。

保存要件を満たしていないと仕入に係る消費税額を控除することができません。

簡易課税での消費税(国税)の計算

簡易課税での計算方法は、実際の売上に係る消費税から、仕入にかかったとみなされる消費税を差し引いて計算します。

みなし仕入率は業種によって定められています。

みなし仕入率は業種によって定められています。業種による区分は以下の通りです。

| 業種 | みなし仕入率 |

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業) | 80% |

| 第3種事業(製造業等) | 70% |

| 第4種事業(その他)飲食店など | 60% |

| 第5種事業(サ-ビス業等) | 50% |

| 第6種事業(不動産業) | 40% |

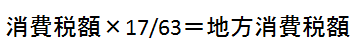

地方消費税の計算

地方消費税の計算方法は、上記のどちらかで求めた「消費税額」を基に計算します。

- 消費税の申告と納付

確定申告

消費税(国税)と地方消費税を年に1回税務署に申告して納付します。

個人事業主は翌年の3月末日まで、法人は課税期間の末日から2ヶ月以内が期限となります。

中間申告

直前の課税期間の消費税額が48万円を超える事業者の場合、以下の通り中間申告と納付を行わなければいけません。

| 直前の課税期間の消費税額 | 中間申告(納付)回数 |

| 48万円超400万円以下 | 年1回(直前の課税期間の消費税額の1/2) |

| 400万円超4,800万円以下 | 年3回(直前の課税期間の消費税額の1/4ずつ) |

| 4,800万円超 | 年11回(直前の課税期間の消費税額の1/12ずつ) |

- まとめ

普段はあまり気にしない消費税ですが、事業者にとってはかなり重要な事項になります。

個人事業主の方の場合、売上1,000万円がある種の基準とされている理由の1つがこの消費税です。

やっかいなのはその年に支払うわけでは無く、1年後、2年後になって支払いが発生するという点です。

知らずにいると後になって予想外の出費となってしまいます。

また、消費税はただ申告すればいいわけでは無く、申告の前に届出が必要な書類が多々あります。

売上が1,000万円を超えそうだと分かった段階で早めに税理士など専門家に相談するように心がけましょう。

カテゴリ:

2018年8月 6日 14:07

< 独立したての個人事業主とフリ-ランスのための「税理士会」活用術 | 一覧へ戻る | フリ-ランスの確定申告|自分で行う際の4つの注意点と抑えておきたい4つのポイント >

同じカテゴリの記事

2019/06/18

消費税のインボイス制度の概要と制度導入によって起こる事態

2019/05/29

印紙税の2号、7号文書の違いとは|判断基準は記載金額の有無?

2018/11/26

公園でたまたま1億円拾った時にかかる税金の話

2018/11/19