カテゴリ

月別 アーカイブ

- 2020年7月 (1)

- 2020年5月 (2)

- 2020年4月 (1)

- 2020年2月 (1)

- 2020年1月 (2)

- 2019年12月 (1)

- 2019年9月 (1)

- 2019年8月 (1)

- 2019年7月 (2)

- 2019年6月 (4)

- 2019年5月 (2)

- 2019年4月 (3)

- 2019年2月 (1)

- 2019年1月 (3)

- 2018年12月 (6)

- 2018年11月 (9)

- 2018年10月 (10)

- 2018年9月 (10)

- 2018年8月 (9)

- 2018年7月 (7)

- 2018年6月 (6)

- 2018年5月 (5)

- 2018年4月 (9)

- 2018年2月 (1)

- 2018年1月 (3)

- 2017年11月 (1)

- 2017年10月 (2)

- 2017年9月 (2)

- 2017年8月 (1)

最近のエントリー

HOME > ブログ > 青色申告 > 個人事業主が会計ソフトを使わずに簡易記帳で青色申告する方法《その2》|月1回の集計から確定申告書の記入の仕方まで

ブログ

< 個人事業主が会計ソフトを使わずに簡易記帳で青色申告する方法《その1》|日々の記帳に必要なのはたった2つの帳簿だけ | 一覧へ戻る | 個人事業主の節税対策|経費かどうか判断するための3つのポイント >

個人事業主が会計ソフトを使わずに簡易記帳で青色申告する方法《その2》|月1回の集計から確定申告書の記入の仕方まで

今回のブログでは、日々管理していた現金出納帳と預金通帳からその他の帳簿に転記する作業と、最終的に確定申告するまでについてお話していきます。

- 現金出納帳と預金通帳から他の帳簿に転記

前回お話した現金出納帳と預金通帳は、事業を営んでいればほとんど全ての方に関わってくる帳簿でした。

簡易記帳での青色申告のためには、この2つ以外の帳簿も取引に応じて必要になります。

国税庁のホ-ムペ-ジに記載されている主な帳簿は、売掛帳、買掛帳、経費帳、固定資産台帳などが挙げられます。

国税庁ホ-ムペ-ジ:http://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2070.htm

これらの帳簿は該当する取引の頻度に応じて、週に1度から月に1度は記入を行うようにしましょう。

経費帳へ記帳

上記で挙げた4つの中で、個人事業主にとって1番利用頻度が高くなるのが経費帳です。

経費帳とは、経費を勘定科目ごとに分けて仕訳・記入していく帳簿です。

現金出納帳と預金通帳から経費を勘定科目ごとに抜粋していきます。

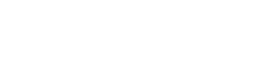

以下は現金出納帳の記入例です。

このように、消耗品費であれば消耗品費だけを、旅費交通費であれば旅費交通費だけを科目ごとにまとめていきます。

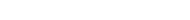

このように、消耗品費であれば消耗品費だけを、旅費交通費であれば旅費交通費だけを科目ごとにまとめていきます。例えば、消耗品費について経費帳に記入すると以下のようになります。

上図のように、勘定科目ごとにそれぞれ作成します。

上図のように、勘定科目ごとにそれぞれ作成します。クレジットカ-ドで経費を支払った場合、経費帳に支払があった日付で未払金として記入しておきます。

後々普通預金から引き落とされたときには、通帳の内容の部分に「未払金」とメモしておきましょう。

クレジットカ-ドで経費を購入した際の仕訳は以下のようになります。

経費帳についても、現金出納帳とほとんど様式は変わらないので、出来ることなら買うのではなくexcelで自作してしまいましょう。

経費帳についても、現金出納帳とほとんど様式は変わらないので、出来ることなら買うのではなくexcelで自作してしまいましょう。売掛帳へ記帳

続いては売掛帳です。

一般消費者相手の事業だと使わないこともありますが、同じ事業者や会社相手に商品・サ-ビスを売る際には、売掛金という形で売ることが多々あります。

いわゆる「ツケ」です。

初めに商品を売掛金という「ツケ」で売って、後々現金や銀行振込で支払ってもらうというのが流れになります。

仕訳で表すと以下の通りです。

掛け売上が発生した日付で売掛帳に記入します。

掛け売上が発生した日付で売掛帳に記入します。また、現金で入金があった日付で現金出納帳に記入します。

普通預金の場合は通帳の入金があった内容の部分に「売掛金」とメモしておきましょう。

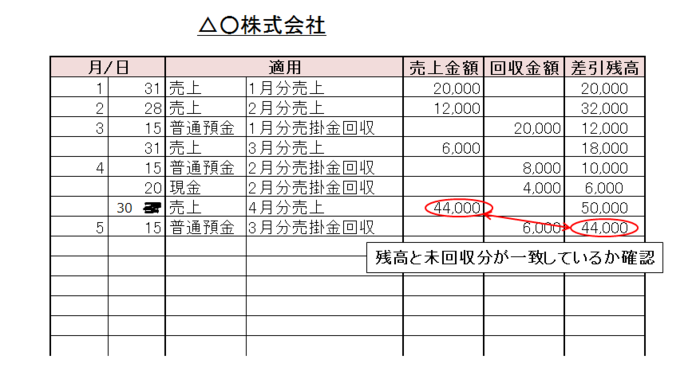

それでは、売掛帳の記入の仕方についてお話していきます。

経費帳では、経費の勘定科目ごとに作成していきましたが、売掛帳では取引相手ごとに作成していきます。

以下、売掛帳の記入例です。

差引残高で売掛金の回収に不備が無いかしっかり確認しましょう。

差引残高で売掛金の回収に不備が無いかしっかり確認しましょう。売掛金の管理を怠ってしまうと、仮に売上を踏み倒されていてもそのことに気付いてすらいない、なんて事態になりかねませんので厳格に管理しましょう。

掛け売上は1ヶ月分や2ヶ月分などまとめて行われることが多いので、今までの帳簿に比べると登場頻度は少なくなります。

それでも、月に1度はしっかりと確認・管理を徹底しましょう。

買掛帳へ記帳

売掛金の次は買掛金についてです。

今度は逆に、「ツケ」で買う側になります。

自分で販売するために購入した商品に対して買掛金という勘定科目が使われます。

「仕入」については買掛金が使われるとお考えください。

それ以外の経費に対しては上記でも出てきた未払金という勘定科目が使われます。

ごっちゃにしないように注意しましょう。

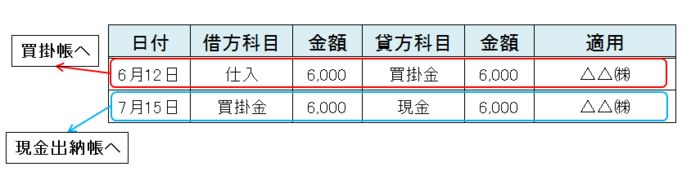

仕入を掛けで行った場合の仕訳は以下の通りです。

売掛金の時と仕訳が逆になります。

売掛金の時と仕訳が逆になります。普通預金で支払いが行われて場合は、通帳の内容の部分に「買掛金」とメモしておきましょう。

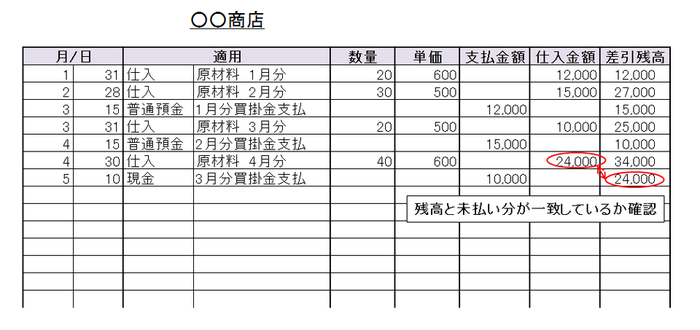

では、買掛帳の記入の仕方です。

買掛帳も仕入れた相手ごとに作成していきます。

以下、買掛帳の記入例です。

こちらも残高と未払い分をしっかり確認しておきましょう。

こちらも残高と未払い分をしっかり確認しておきましょう。未払い分があると取引先との信用問題にもなりかねませんので注意です。

こちらも買掛金の登場にあわせて月に1度は管理するようにしましょう。

固定資産台帳へ記帳

固定資産を購入した時に必要になるのがこの固定資産台帳です。

固定資産とは、10万円以上で取得した資産のことです。

固定資産を取得した場合、取得にかかった全額を一括でその年の経費にすることができません。

固定資産は何年も事業のために使用するものなので、減価償却によって使用期間に渡って分割で経費にしていきます。

固定資産台帳では、資産ごとに減価償却費や残存価額の管理のために必要になります。

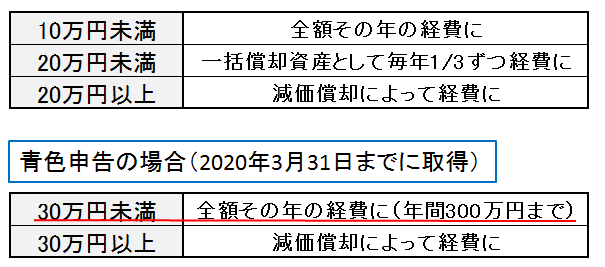

減価償却の必要性は取得した資産の価額によって決まります。

以下は、少額減価償却資産の損金算入についての表です。

ご覧の通り、青色申告の特典として30万円未満までは全額を取得した年の経費にすることができます。(平成30年の税制改正により、2020年3月31日までに取得した資産について)

ご覧の通り、青色申告の特典として30万円未満までは全額を取得した年の経費にすることができます。(平成30年の税制改正により、2020年3月31日までに取得した資産について)29万9,999円のパソコンを買うのと、30万円のパソコンを買うのではその年の経費の金額が約10万円ほど変わってくるので注意しましょう。

話が逸れましたが、実際に固定資産台帳の記入の仕方をみていきます。

固定資産ごとに作成していきます。

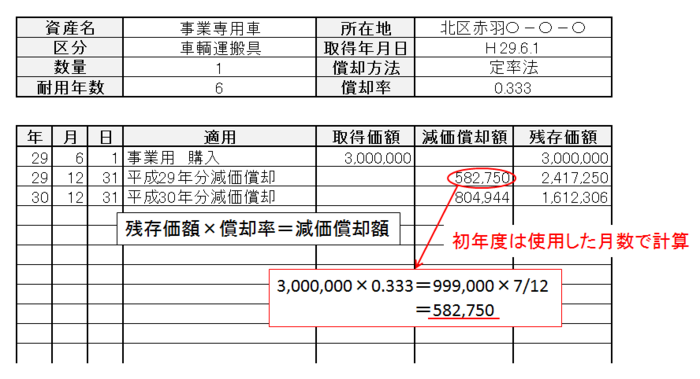

以下、記入例です。

事前に「減価償却資産の償却方法の届出書」を申請していなければ、車や機械設備などの有形固定資産は定率法によって減価償却されます。

事前に「減価償却資産の償却方法の届出書」を申請していなければ、車や機械設備などの有形固定資産は定率法によって減価償却されます。(「個人事業を新規開業する時に必要な10の提出書類とその書き方」)

定率法による減価償却額の計算方法は基本的に

「 未償却残高 × 償却率 」

で計算されます。

しかし、取得した年などで使用期間が1年間に満たない場合、使用した月数に応じて計算されます。

今回の記入例では、使用期間が6~12月の7ヶ月間なので、

「 未償却額 × 償却率 × 7/12 」

となりました。

参考:国税庁ホ-ムペ-ジ

http://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2106.htm

固定資産は、減価償却も含め毎年の費用の計上などが複雑になります。

正確に管理するためにも固定資産を取得したら固定資産台帳への記帳は必須といえるでしょう。

- 確定申告に向けて月1で集計

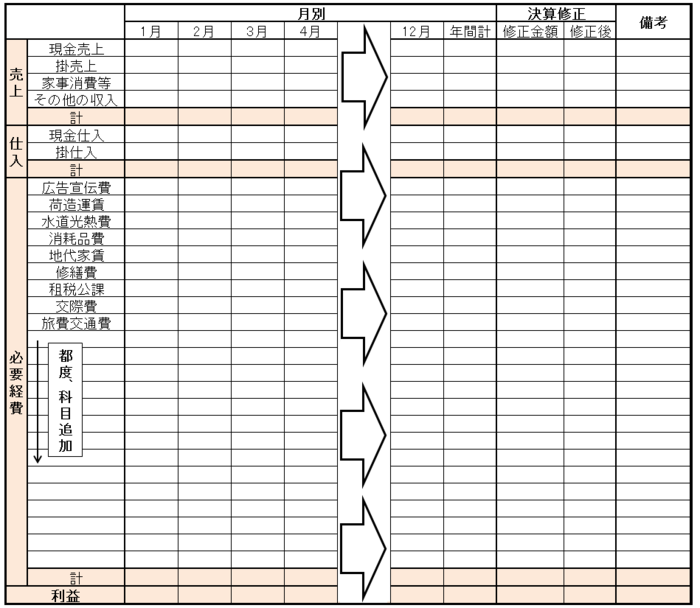

月別総括集計表の作成

上記の帳簿付けができたらそこから科目ごとに金額を集計します。

毎月ごとに集計して作成するのが、月別総括集計表といいます。

確定申告では、科目ごとの年間合計金額を損益計算書に記入する必要があります。

確定申告の際に、1年分まとめて行うとミスが起こりやすいので、前々から月に1度集計しておくとミスも減り確定申告時の負担も減らすことができます。

以下、月別総括集計表のフォ-マットの例になります。

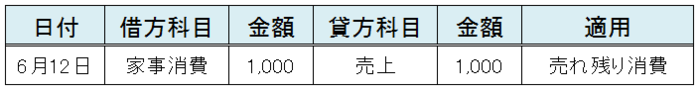

① 家事消費等

① 家事消費等家事消費とは、販売用の商品を事業主が消費した時に使う勘定科目です。

この場合、売上として扱います。

仕訳は以下の通りです。

例えば、パン屋さんが売れ残りを自分の夕食にあてた場合などにこの家事消費が使われます。

例えば、パン屋さんが売れ残りを自分の夕食にあてた場合などにこの家事消費が使われます。② 必要経費は発生科目をその都度追加

ネットのフォ-マットなどを見ると、必要経費の科目がある程度埋まったものがあります。

しかし、事業によっては使わない勘定科目もたくさん含まれているので、経費帳に記帳した経費だけ記入していきましょう。

その方が見やすくなります。

③ 月ごとの利益を計算

月ごとにそれぞれ「売上」、「仕入」、「必要経費」の集計が終わったら最後に利益の計算をしましょう。

「 利益 = 売上合計 - 仕入合計 - 経費合計 」

という計算式になります。

毎月の利益が目に見えて分かると、今後の経営計画が立てやすくなります。

- 確定申告書の記入の仕方

青色申告を受けるためには、確定申告書Bと所得税青色申告決算書(一般用)の2つを税務署に提出します。

開業届を提出していれば、年明けに税務署から送られてきます。

また、税務署で貰ったり、ネットから印刷することも可能です。

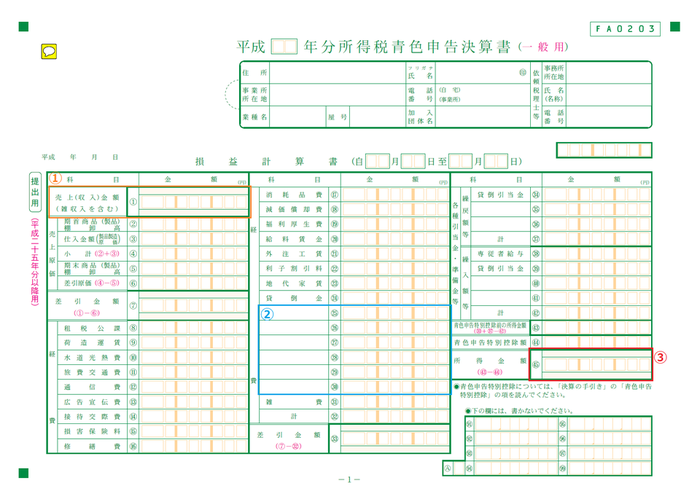

所得税青色申告決算書(一般用)

まず、所得税青色申告決算書の書き方についてです。

この青色申告決算書には、所得によって種類があるのですが事業を営んでいる方は一般用になります。

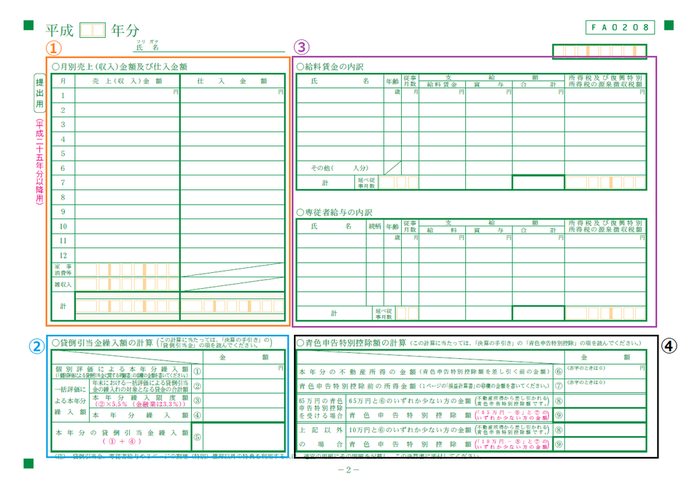

青色申告決算書は全部で4ペ-ジあります。

構成としては、1ペ-ジ目が損益計算書、2、3ペ-ジ目が内訳書、4ペ-ジ目が貸借対象表となっています。

10万円控除の簡易記帳の場合、4ペ-ジ目の貸借対象表に記入しなくても問題ありません。

記入の順番は、2、3ペ-ジ目を記入してから1ペ-ジ目の損益計算書に記入していく流れとなります。

それでは、2ペ-ジ目の内訳書から1ペ-ジずつみていきます。

① 月別売上(収入)金額及び仕入金額

① 月別売上(収入)金額及び仕入金額上記の月別総括集計表でまとめておいた金額を記入していきます。

現金売上、掛け売上の月ごとの合計額を売上金額に記入していきます。

仕入金額についても同様です。

家事消費等と雑収入(その他の収入)があった場合は1年間の合計金額を記入します。

② 貸倒引当金繰入額の計算

貸倒引当金繰入額とは、年末時点での売掛金や貸付金が、回収不能(貸倒)になりそうな金額をあらかじめ見積もって経費として備えておくものです。

「個別評価」とは、会社更生法の決定を受けた会社に対しての売掛金などの債権については、債権金額の50%が経費計上できるというものです。

「個別評価」に該当しないものは全て「一括評価」となります。

年末の売掛金と貸付金の合計額を②に、その金額に5.5%をかけた金額③、④に記入します。

①の金額が無い場合はそのまま⑤にも同額を記入します。

③ 給料賃金の内訳・専従者給与の内訳

今回のブログでは、1人での個人事業主を想定ということで給料についてはお話していませんが、この欄には従業員、専従者の1年間の給与と賞与を記入します。

右端の源泉徴収税額の欄には、年末調整後の所得税額を記入します。

④ 青色申告特別控除額の計算

青色申告特別控除の内訳を記入します。

今回は10万円控除なので10万円を記入します。

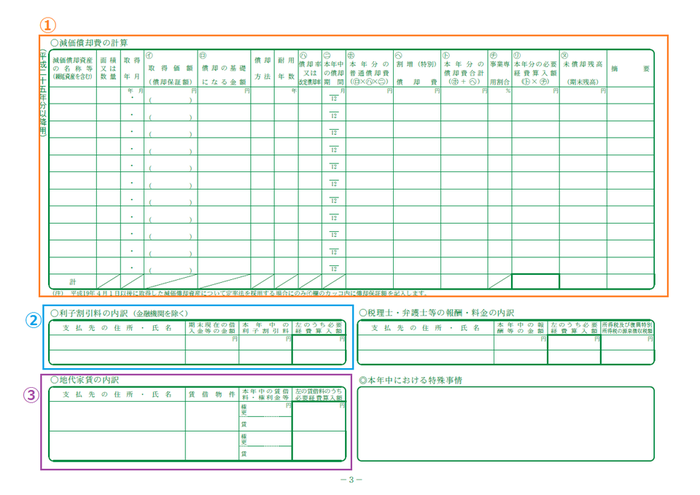

続いて3ペ-ジ目の内訳書です。

① 減価償却費の計算

① 減価償却費の計算作成しておいた固定資産台帳から転記していきます。

青色申告の特例による30万円未満の一括経費算入については、その対象の金額をまとめて記入します。

その際は、摘要欄に「第28条の2」と記入します。

参考:http://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/sochiho/801226/sinkoku/57/28/02.htm

② 利子割引料の内訳

利子割引料とは、事業用に借入をした際に支払う利息や、手形の割引料のことです。「支払利息」ともいいます。

金融機関を除くとあるので、個人や法人相手に借入金の利息がある場合にのみ記入します。

③ 地代家賃の内訳

事業用に事務所や店舗を借りている場合、今年度分の内訳を記入します。

権利金や更新料については上段「権更」に、権利金であれば「権」に〇をし、更新料であれば「更」に〇をし金額を記入します。

下段の「賃」には賃借料を記入します。

最後に1ペ-ジ目の損益計算書に記入していきます。

先に記入した内訳書と、作成しておいた帳簿を基に記入していきます。

先に記入した内訳書と、作成しておいた帳簿を基に記入していきます。書いてある通りに順番に計算していき、最終的に「所得金額」を算出します。

① 売上(収入)金額

内訳書の2ペ-ジ目に記入した売上金額を転記します。

また、ここの金額を「確定申告書B」に転記することになります。

② 自分で作った経費科目を記入

前回のブログでもちょこっとお話しましたが、経費科目は既存のもの以外にも自分で分かりやすい科目を作ることができます。

作った場合はこの欄に科目名と金額を記入します。

③ 所得金額

この所得金額の算出が損益計算書のゴ-ルになります。

計算ミスに注意しましょう。

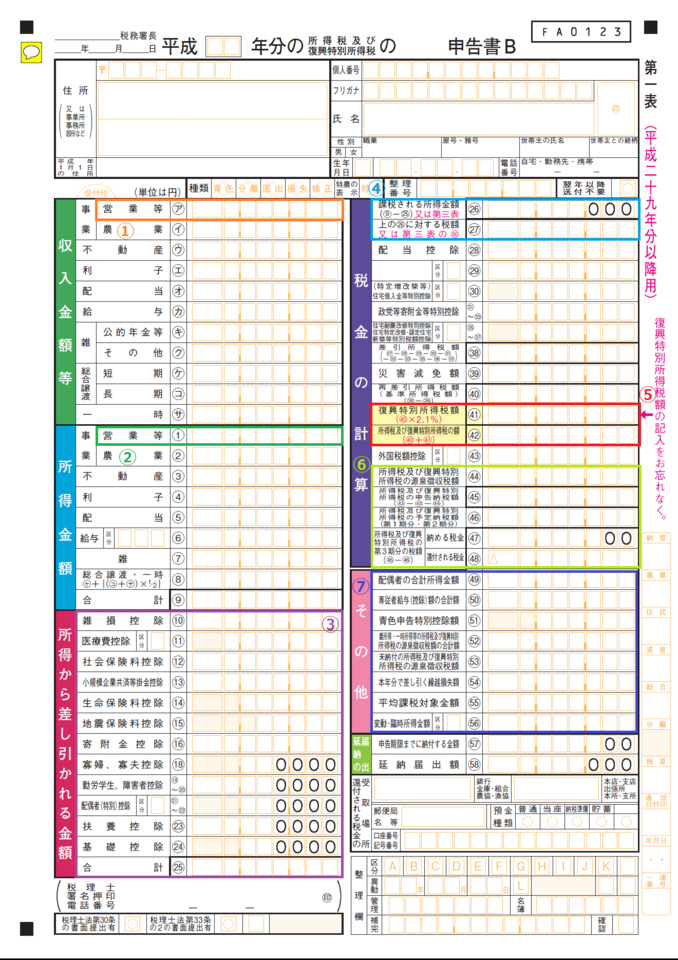

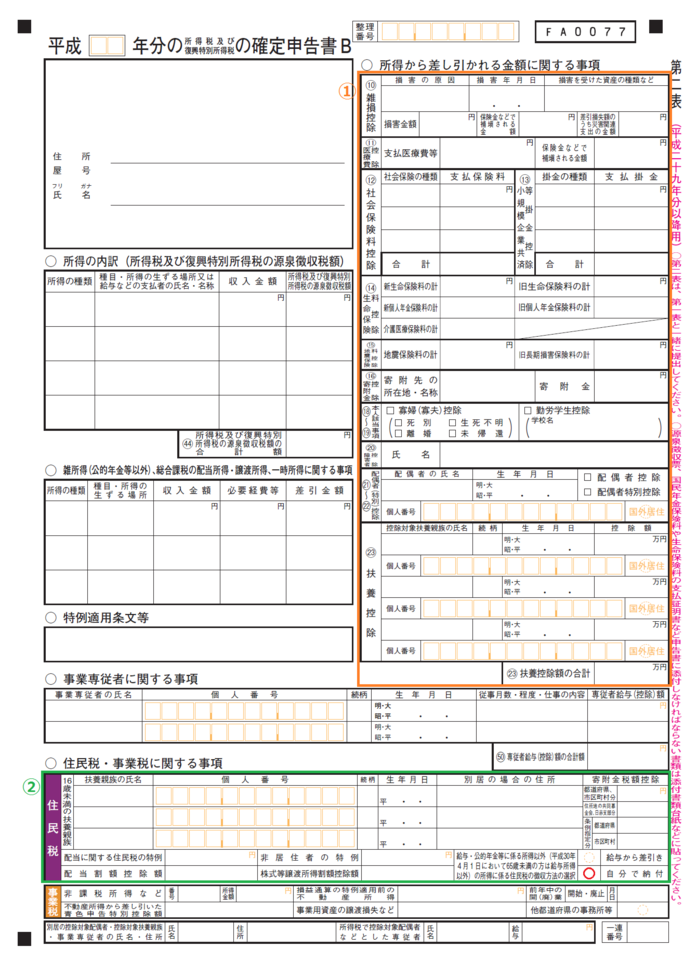

確定申告書B

続いて確定申告書を作成していきます。

A、Bありますが、個人事業主はBになります。

この確定申告書によって最終的な税金の額を計算します。

第一表と第二表があります。

第一表をまず記入し、その記入内容によって第二表へ記入していきます。

それでは、第一表からみていきましょう。

基本的には上から順に該当箇所に金額を記入していき、表記されている計算式に当てはめて納税額を算出していきます。

基本的には上から順に該当箇所に金額を記入していき、表記されている計算式に当てはめて納税額を算出していきます。人によって該当する箇所は変わってきますが、多くの方が該当する箇所についてお話していきます。

① 収入金額等・営業等

「営業等 ア」の部分に、上記の損益計算書「売上(収入)金額」の金額を転記します。

② 所得金額・営業等

「営業等 ①」の部分に、上記の損益計算書「所得金額」の金額を転記します。

③ 所得から差し引かれる金額

基礎控除の38万円などの所得控除を該当する分記入していきます。

また、その内訳を第二表にも記入します。

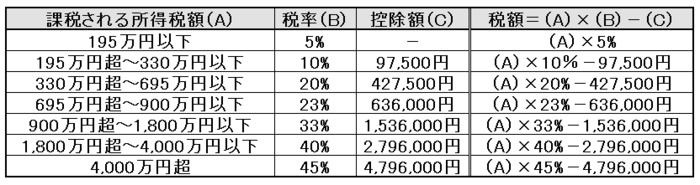

④ 課税所得・所得税額

所得金額から所得控除金額を差し引いた金額を課税される所得金額に記入します。

その金額から以下の所得税の税額表を用いて所得税額を計算します。

計算した金額を税額の欄に記入します。

計算した金額を税額の欄に記入します。⑤ 復興特別所得税額

復興特別税額とは、東日本大震災の復興を目的として開始され、平成25年1月1日より25年間導入されることが定められています。

④で計算した金額から、配当控除や災害免除額などを差し引いた最終的な所得税額に、2.1%の税率をかけたものが復興所得税額となります。

⑥ 納税金額

事業所得のみの個人事業主の方は、上記までで算出した「所得税及び復興特別所得税の額」を「所得税及び復興特別所得税の申告納税額」にそのまま記入します。

2年目以降の個人事業主の場合は、予定納税として前払いした税額を「所得税及び復興特別所得税の予定納税額」に記入します。

「申告納税額」から「予定納税額」を差し引いた金額が最終的な納税金額となります。

また、「申告納税額」の金額が「予定納税額」よりも小さかった場合、払い過ぎた税金が還付されます。

⑦ その他

青色申告特別控除額の欄に10万円と記入します。

それ以外も該当する箇所は記入していきましょう。

続いて、第二表についてみていきます。

こちらも該当する割合が高いものをお話していきます。

こちらも該当する割合が高いものをお話していきます。① 所得から差し引かれる金額の事項

第一表でも出てきましたが、その内訳を記入していきます。

この控除については、サラリ-マンも個人事業主も共通です。

なので、各控除の内容については「経営者必見|税理士が教える年末調整7つの手順」で詳しくご紹介していますのでご参照ください。

② 住民税・事業税に関する事項

16歳未満の扶養親族がいる場合は記入します。

また、個人事業主は住民税を自分で納付する必要があるので、右下の「自分で納付」に〇をします。

税務署に相談・提出

確定申告書と青色申告決算書が完成したら税務署に提出し、納税して決算終了です。

提出は郵送でもできますが、初めての場合事前に税務署に相談しに行きましょう。

提出に関してだけでなく、やりながら分からないことがあれば税務署の相談窓口で聞くことをおススメします。

ただし、確定申告時期の税務署はとても混雑しているので、なるべく早く、時間に余裕があるときに行きましょう。

また、確定申告を終えても作成した帳簿や領収書は捨てないように注意です。

7年間は保存義務があるので、年度でまとめて保管しておきましょう。

- まとめ

まとめていくうちに感じたことは、やはり会計ソフトってお手軽だなということです。

会計ソフトを使うにしろ使わないにしろ、個人事業主になる以上簿記には触れなくてはいけません。

ですので、苦手意識があっても会計ソフトを使ってしまったほうがやはりお得です。控除額的にも時間的も手間的にも。

パソコンも含めて買うとなると金額的な負担が大きくなってしまいますが、そもそも事業用のパソコンをお持ちであれば会計ソフトの購入を是非検討してみてください。

カテゴリ:

2018年6月18日 14:23

< 個人事業主が会計ソフトを使わずに簡易記帳で青色申告する方法《その1》|日々の記帳に必要なのはたった2つの帳簿だけ | 一覧へ戻る | 個人事業主の節税対策|経費かどうか判断するための3つのポイント >

同じカテゴリの記事

2020/01/20

白色申告者の方必見|2020年から青色申告に切り替えるなら今

2018/11/05

フリーランスの確定申告|会計ソフトで青色申告をするために必要な4つの簿記の基礎知識

2018/05/18